Банковские риски

Содержание:

- Оценка кредитного риска

- ISO/IEC 27005:2018

- Возможно ли снижение кредитного риска банка

- Риск несбалансированной ликвидности банка

- Управление кредитными рисками банка

- Риск ликвидности

- Виды кредитных рисков

- Оценка банковских рисков

- Кредитный риск

- Механизм управления кредитным риском

- Розничный кредитный риск

- Факторы кредитного риска банков

- Основные банковские риски

- Управление кредитным риском

- Управление кредитными рисками

Оценка кредитного риска

В основе процедур оценки кредитных рисков лежат следующие понятия:

- вероятность дефолта — вероятность, с которой дебитор в течение некоторого срока может оказаться в состоянии неплатёжеспособности;

- кредитный рейтинг — классификация дебиторов организации, контрагентов эмитентов ценных бумаг или операций с точки зрения их кредитной надёжности;

- кредитная миграция — изменение кредитного рейтинга дебитора, контрагента, эмитента, операции;

- сумма, подверженная кредитному риску — общий объём обязательств дебитора, контрагента перед организацией, сумма вложений в ценные бумаги эмитента и т. д.;

- уровень потерь в случае дефолта — доля от суммы, подверженной кредитному риску, которая может быть потеряна в случае дефолта.

Собственно, оценка кредитного риска может производиться с двух позиций: оценка кредитного риска отдельной операции и портфеля операций.

Базовая оценка (без учёта миграции) кредитного риска отдельной операции может производиться с различным уровнем детализации:

- оценка суммы, подверженной риску;

- оценка вероятности дефолта;

- оценка уровня потерь в случае дефолта;

- оценка ожидаемых и неожиданных потерь.

Двумя основными конечными оценками кредитного риска являются — ожидаемые и неожиданные потери. При классическом подходе к управлению кредитными рисками покрытие ожидаемых потерь производится за счёт формируемых резервов, покрытие неожиданных потерь по кредитным рискам должно производиться за счёт собственных средств (капитала) организации.

Управление кредитными рисками

Кредитный риск в торговых операциях на условиях отсрочки платежа можно исключить с помощью факторинга. Факторинговая компания выдаёт поручительство за дебиторов в размере 90 % от суммы поставки на срок отсрочки платежа, и в том случае, если дебитор по каким-то причинам не может в срок произвести оплату, факторинговая компания выплачивает финансирование в размере ранее выданного поручительства.

Другой инструмент — это страхование кредитного риска в страховой компании. Объектом страхования являются имущественные интересы Страхователя, связанные с возможностью наступления убытков в результате неисполнения (ненадлежащего исполнения) договорных обязательств Контрагентом (должником) Страхователя. Страховым случаем по страхованию торговых кредитов является возникновение убытков у Страхователя в результате несостоятельности (банкротства) Контрагента Страхователя; неисполнения обязательств Контрагентом Страхователя вследствие форс-мажорных обстоятельств; длительной просрочки платежа со стороны Контрагента.

Сравнение факторинга и страхования как инструментов управления кредитными рисками

| критерий для сравнения | факторинг | страхование |

|---|---|---|

| процент возмещения | 90 % от суммы поставки | 70-90 % от суммы поставки |

| процент передаваемой дебиторской задолженности | исключения возможны | исключения крайне нежелательны |

| срок ожидания по выплате | 120 дней | от 150 до 270 дней |

| день выплаты | в последние 3 дня срока ожидания | от 10 дней до месяца после истечения срока ожидания |

| предоплата страховой премии | да | нет |

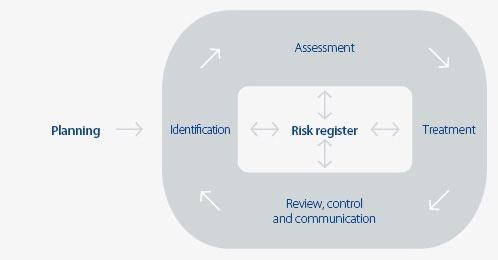

ISO/IEC 27005:2018

«Information technology — Security techniques — Information security risk management»Рискуровнем рискаОстаточный рискоценкой рискаОбработка рисков

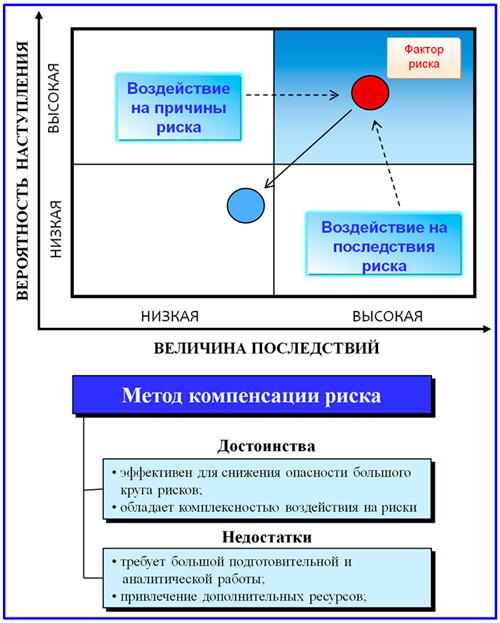

- избегание риска путем отказа от действий, которые могут привести к рискам;

- принятие или увеличение риска в целях достижения бизнес-целей;

- устранение источников риска;

- изменение вероятности реализации риска;

- изменение ожидаемых последствий от реализации риска;

- перенос (разделение) риска;

- сохранение риска.

- Оценка рисков ведется с учетом последствий рисков для бизнеса и вероятности возникновения рисков. Осуществляются идентификация рисков, их анализ и сравнение (с учетом выбранного уровня риск-толерантности).

- Вероятность и последствия рисков доводятся до заинтересованных сторон и принимаются ими.

- Устанавливается приоритет обработки рисков и конкретных действий по снижению рисков.

- В процесс принятия решений по управлению рисками вовлекаются стейкхолдеры, которые затем также информируются о статусе управления рисками.

- Оценивается эффективность проведенной обработки рисков.

- Контролируются и регулярно пересматриваются риски и сам процесс управления ими.

- На основе получаемой новой информации процесс управления рисками непрерывно улучшается.

- Проводится обучение сотрудников и руководителей относительно рисков и предпринимаемых действий для их снижения.

- Определение контекста.

- Оценка рисков.

- Разработка плана обработки рисков.

- Принятие рисков.

- Внедрение разработанного плана обработки рисков.

- Непрерывный мониторинг и пересмотр рисков.

- Поддержка и улучшение процесса управления рисками ИБ.

Критерии оценки рисковКритерии оценки негативного влиянияКритерии принятия рисков

2.1. Идентификация рисков

- идентификацию (инвентаризацию) активов, получив в итоге список ИТ-активов и бизнес-процессов;

- идентификацию угроз, при этом следует учитывать преднамеренные и случайные угрозы, внешние и внутренние источники угроз, а информацию о возможных угрозах можно получать как у внутренних источников в организации (юристы, HR, IT и т.д.), так и у внешних (страховые компании, внешние консультанты, статистическая информация и т.д.);

- идентификацию имеющихся и запланированных к внедрению мер защиты для исключения их дублирования;

- идентификацию уязвимостей, которые могут быть проэксплуатированы актуальными угрозами и нанести ущерб активам; при этом следует учитывать уязвимости не только в программном или аппаратном обеспечении, но и в структуре организации, её бизнес-процессах, персонале, физической инфраструктуре, отношениях с контрагентами;

- идентификацию последствий реализации угроз нарушения конфиденциальности, целостности, доступности ИТ-активов.

качественного анализаколичественного анализа

Возможно ли снижение кредитного риска банка

Полностью оградить себя от финансовых рисков не может ни одна организация. Лишь эффективный менеджмент поможет минимизировать и при необходимости скомпенсировать возможные потери.

Тщательный анализ каждой сделки и одобрение договора с последующими проверками состояния ссуд важны для поддержания оптимального кредитного портфеля. От этого, в свою очередь, зависит эффективность всей деятельности коммерческой организации.

Эффективная политика кредитования – это направленная деятельность в сфере развития и улучшения всей работы организации. Она выражается в правильном инвестировании кредитных ресурсов, модификации системы управления и постоянном совершенствовании методов оценки и уменьшения кредитных рисков банка.

Риск несбалансированной ликвидности банка

Ликвидностью бухгалтерского баланса называют совокупность уровня выполнения активами компании обязательств, соответствие срока, за которое актив превращается в финансы, время погашения задолженностей. Риск несбалансированной ликвидности банка – вероятность невыполнения обязательств банком за счет несоответствия получения и выдачи финансовых единиц по объемам, срокам, валютам. Риск возникает под влиянием факторов: потеря ликвидности, досрочное погашение кредитов, невыполнение клиентами условий договоров, невозможность продажи актива, ошибки в бухгалтерском учете.

Группировки активов и пассивов являются основой для определения риска ликвидности. Для оценивания риска разрабатывается анализ финансовых потоков компании в разрезах сроков, групп платежей, валют. Необходима оценка возможности появления требования о досрочном возврате кредитов, уровня возвратности активов.

Управление кредитными рисками банка

Банк — это организация, которая стремится к получению максимальной прибыли. А потому она старается снизить вероятность потери финансов до минимального уровня. Кроме того, банк должен уметь предвидеть потери и по возможности предотвращать их. Этим занимаются банковские аналитики, чем сберегают большие суммы для своих работодателей.

Управление рисками обычно делится на несколько этапов:

Этап 1. На этом этапе банк разрабатывает свою кредитную политику, фиксирует процент, разрабатывает принципы работы со всем кредитным портфелем.

Этап 2. Банк анализирует кредитоспособность клиентов. А также ведется работа с «трудными» клиентами — должниками.

Этап 3. Анализ эффективности выполненной работы.

Под управлением рисками обычно понимают различные способы обращения с поступающей информацией. Таким образом, риски анализируют, оценивают, а также занимаются снижением их общего уровня. Рассмотрим эти способы управления банковскими рисками.

Анализ кредитного риска банка

Анализ кредитного риска банка предполагает кропотливую работу и, прежде всего, анализ работы всего банка. Он проводится в два этапа:

- Выявление общего объема долга, невыплаченного клиентами. Эти долги группируются по величине ссуды, специфическим характеристикам заемщиков и т. д.

- Оценка реальной рыночной стоимости активов банка.

Очень эффективным является способ, когда банк анализирует отдельные виды ссуд после предварительной классификации. Здесь открывается широкий простор для аналитики — можно разобраться, какие именно договорные обязательства чаще всего нарушаются, какие факторы повлияли на качество кредита.

После всей этой аналитической работы нужно подвести итог — обозначить сильные и слабые стороны банка на различных рынках активных операций.

Оценка кредитного риска банка

Здесь банк оценивает, каков размер максимально допустимого убытка и при какой доле вероятности. Резкие убытки в коммерческой деятельности могут быть связаны со снижением стоимости кредитного портфеля в целом — когда сразу большое количество заемщиков утрачивают платежеспособность.

Оценка риска должна быть качественной — для этого банк собирает максимально подробную информацию о будущем клиенте. Собрав данные, банк оценивает, насколько этот человек твердо стоит на ногах, проверяет залоговое имущество, добывает сведения о деловой истории, изучает личную информацию.

Банки приглашают внешних аудиторов и делают акцент на оценке кредитных рисков, проводят всесторонний анализ. Грамотная аудиторская проверка может помочь скорректировать кредитные условия наилучшим образом.

Снижение кредитного риска

Избежать кредитных рисков не может ни один банк, но каждый стремится их минимизировать благодаря эффективному управлению.

Последнее может быть выражено в следующих формах:

- Лимитирование. Это один из самых популярных методов снижения кредитных рисков. Благодаря ему устанавливаются ограничения на операции с данным клиентом или организацией — что не позволяет выйти за пределы установленных банком сумм.

- Резервирование. ЦБ России обязывает банки иметь минимально фиксированную сумму на счетах, которой можно покрыть невыплаченные долги заемщиков. Эта «подушка безопасности» при возможных потерях создается на случай непредвиденного ухудшения ситуации по выплате займов.

- Страхование. Как правило, страхуется залоговое имущество на случай его потери или порчи. Например, банки обязывают страховать квартиры, взятые в ипотеку, причем только в проверенных страховых компаниях.

- Распределение. Оно достигается путем включения в процентную ставку также рисковой надбавки. То есть каждый клиент будет платить больше даже в том случае, если лично он как должник не представляет для банка опасности. Величина такой надбавки варьируется в зависимости от обеспечения по кредиту, величины его долга, длительности срока и других параметров.

Риск ликвидности

Банк учитывает различные формы проявления риска ликвидности: риск разрывов ликвидности, риск непредвиденных требований, риск рыночной ликвидности, риск фондирования, риск концентрации. Банк поддерживает устойчивую базу финансирования, диверсифицированные портфели ликвидных активов, чтобы быть в состоянии своевременно отреагировать на непредвиденные требования по предоставлению ликвидности. Банк также анализирует уровень ликвидных активов, необходимых для урегулирования обязательств при наступлении срока их погашения, и доступность к различным источникам финансирования.

Управление риском ликвидности осуществляется Банком посредством:

- контроля соблюдения различных лимитов ликвидности (нормативов ликвидности в соответствии с требованиями Банка России и внутренних метрик);

- обеспечения адекватного портфеля краткосрочных ликвидных активов, в основном состоящего из ликвидных торговых ценных бумаг, входящих в Ломбардный список Банка России, депозитов в банках и прочих межбанковских инструментов;

- контроля объёма привлекаемых краткосрочных МБК с целью управления разрывом по срочности между активами и пассивами;

- регулярного проведения стресс-тестирования по ликвидности при различных сценариях;

- оценки рыночной позиции Банка;

- оценки концентрации источников фондирования.

Виды кредитных рисков

Кредитные риски можно сгруппировать по отдельным признакам. К основным видам относятся:

- Географические риски – в силу постоянных или временных обстоятельств выдавать займ рискованнее в конкретном регионе или стране.

- Политические риски – связаны с постоянно меняющейся политической обстановкой, коррупцией властей. Такие риски понижают платежеспособность населения.

- Макроэкономические риски – более глобальные риски, которые связаны с эффективностью страны в целом. Они зависят от показателей ВВП и развития отдельных отраслей.

- Риск непогашения кредита — риск, что заемщик сам нарушит условия кредитного договора, отказавшись выплачивать долг и проценты по нему.

- Риск просроченных платежей — риск, что заемщик будет слишком долго задерживать платежи, что приведет к уменьшению ликвидных ресурсов банка.

- Риск кредитоспособности клиента — риск, что должник банка потеряет способность погашать долги в принципе.

- Валютный риск — риск курсовых потерь, связанный с разницей в курсах валют при операциях на национальном и внешнем рынках.

- Инфляционный риск — обесценивание кредитов из-за роста инфляции.

- Законодательный риск — риск, связанный с изменением сопряженных законов.

Оценка банковских рисков

Определение затрат (в количественном измерении), которые имеют взаимосвязь с рисками во время осуществления банковской деятельности, называется оценкой таких рисков. Целью этой процедуры служит выявление соответствия результатов работы конкретного кредитного учреждения текущим рыночным условиям. Чаще всего для этого применяется аналитический метод – применительно как к кредитному портфелю, так и к его основным показателям. Это позволяет отобразить общую картину деятельности конкретного банка, а также его основных направлений функционирования. Кроме того, такой процесс оценки способствует определить степень кредитных рисков.

Кредитный риск

Кредитным риском называют вероятность невыплаты дебитором оговоренных финансовых сумм, дефолта дебитора. Подвергаются риску прямое и непрямое кредитование, операции купли-продажи без гарантий (предоплаты). В широком смысле кредитный риск потерь – вероятность событий, влияющих на состояние дебитора выплачивать деньги по обязательствам.

В основе оценивания рисков кредитов находятся показатели: вероятность дефолта, кредитный рейтинг, миграция, сумма, уровень потерь. Подлежит оценке, в зависимости от преследуемых целей, риск конкретной операции или портфеля. Конечное оценивание делится на ожидаемые и неожидаемые потери. Ожидаемые потери возмещаются капиталом, неожидаемые – формируемыми резервами.

Механизм управления кредитным риском

В целях управления кредитным риском предприятие может использовать следующие инструменты:

- предотвращение рисков — обеспечение надлежащего управления рисками;

- перенос рисков — хеджирование, страхование;

- ограничение рисков — лимиты на величину риска;

- мониторинг рисков — аналитическая отчетность о контрагентах.

В случае если какой-то из данных инструментов используется при проведении кредитной политики, это должно найти отражение в пояснительной записке к бухгалтерской отчетности. В частности, может быть отмечено: предприятие имеет разработанные процедуры, обеспечивающие уверенность в том, что продажа продукции производится только покупателям с приемлемой кредитной историей. Руководство предприятия утвердило кредитную политику, на основании которой производится анализ покупателя до заключения договора или осуществления сделки. Предприятие оценивает кредитное качество контрагентов на основе технических показателей (наличие производственной базы, опыт работы на рынке, квалификация персонала), финансовых критериев (стоимость активов, выручка, финансовое состояние, деловая репутация), состава собственников, а также истории взаимоотношений. Новые контрагенты, кроме того, проверяются на подверженность их налоговым рискам с помощью сервиса на сайте ФНС. В отношении каждого контрагента устанавливается кредитный лимит, представляющий собой максимально возможную сумму задолженности. Указанные лимиты пересматриваются на ежеквартальной основе. В случае если контрагент не соответствует требованиям кредитоспособности, отгрузка ему продукции осуществляется на условиях предоплаты.

К отдельной группе кредитных рисков относятся риски, связанные с возможным снижением финансовой устойчивости банков, в которых хранятся денежные средства предприятия. Для снижения данных рисков предприятие сотрудничает с банками, имеющими международный кредитный рейтинг или высокий рейтинг у российских рейтинговых агентств.

Розничный кредитный риск

Управление розничными рисками отвечает за кредитный риск таких продуктов как кредитные карты, кредиты наличными, целевые потребительские кредиты, автокредиты, ипотечное кредитование, а Отдел по управлению рисками массового бизнеса за продукты, предоставляемые предприятиям массового бизнеса (к которым относятся индивидуальные предприниматели и юридические лица, образованные в соответствии с законодательством Российской Федерации, размер годовой выручки которых по данным официальной отчетности составляет не более 360 миллионов рублей), а так же физическим лицам, являющимся собственниками предприятий массового бизнеса.

Политика розничного кредитования и Политика кредитования клиентов Блока «Массовый бизнес» устанавливает принципы управления розничными рисками и рисками массового бизнеса, их идентификацию, оценку, мониторинг и контроль, включая портфельный менеджмент и распределение ответственности по управлению розничным риском. Процесс принятия решения построен на принципах стандартизации и автоматизации используемых процедур, которые включают ручную проверку информации о заявителе и автоматизированные процессы оценки риска. Автоматизированная оценка риска осуществляется, в том числе с использованием статистических моделей (скоринг), построенных на основании анализа существующего кредитного портфеля и характеристик заемщиков. В скоринговой оценке используется анкетная информация, история взаимоотношений клиента с Банком, а также информация из внешних источников (Бюро Кредитных Историй). Для оценки кредитного риска используются внутренние модели, основанные на внутренних рейтингах, а также скоринговые модели других типов. Банк регулярно контролирует стабильность и эффективность процессов оценки риска и статистических моделей, осуществляя соответствующие корректировки, если в этом есть необходимость.

Мониторинг розничных портфелей включает отслеживание показателей просрочки и миграции, эффективности взыскания и др

В рамках данного мониторинга Банк обращает особое внимание на маржу, скорректированную с учетом риска, с целью оптимизации прибыльности портфелей «Массового бизнеса» и розничных портфелей. Для обеспечения эффективного контроля риска Банк устанавливает целевые значения для ключевых показателей риска и осуществляет их мониторинг на регулярной основе

Факторы кредитного риска банков

Методы оценки кредитного риска банка учитывают следующие факторы:

- экономическое и политическое положение в стране и конкретном регионе. Имеют место макроэкономические и микроэкономические факторы (ситуация кризиса в экономике, неотрегулированная банковская система и т. д.);

- доля кредитования конкретных отраслей, зависимых от экономической ситуации внутри страны (большое влияние имеют крупные суммы займов, выданных предприятиям определенных отраслей);

- кредитоспособность, история займов, вид организации клиента, его отношения с поставщиками и предыдущими финансовыми организациями;

- на показатели кредитных рисков банка влияет наличие банкротств у клиента;

- количество кредитов и других финансовых договоров с банками у клиентов, имеющих неблагоприятное финансовое положение;

- степень вовлеченности банка в малоизученные, нестандартные методы кредитования (лизинг, факторинг и т. д.);

- количество новых, вновь появляющихся заемщиков, информация о которых не получена в должной мере;

- факты мошенничества, сознательного несоблюдения договора со стороны клиентов;

- число таких взаимоотношений с заемщиками, при которых залогом выступают быстро обесценивающиеся предметы. Также учитываются случаи, когда клиент с большой долей вероятностью неспособен оплатить кредит, возможные ситуации утраты залога;

- диверсификация кредитного портфеля;

- точность полученного анализа сделки с заемщиком;

- частота изменений политики по кредитованию;

- вид, форма и величина кредита, его обеспеченность.

Все перечисленные пункты влияют на риски кредитной политики банка или в положительном, или в отрицательном ключе. Их действия могут быть противоположны, то есть компенсировать друг друга. Но может произойти ситуация, когда несколько факторов одинаково положительны или одинаково отрицательны. В этом случае совокупное влияние удваивается, утраивается и т. д.

Основные банковские риски

К ним относятся следующие факторы:

- риск ликвидности. Стоимость активов, а также пассивов банковских учреждений должна соответствовать текущему рыночному показателю. Если этого не происходит, то кредитно-финансовая организация может испытывать серьезные затруднения с погашением своих обязательств;

- риск изменения кредитных ставок. Непредвиденные перемены в данном сегменте способны серьезно повлиять на структуру активов и пассивов банковского учреждения;

- кредитный риск. Данное направление требует постоянного баланса между качеством выдаваемых ссуд и фактором ликвидности;

- достаточность капитала. Необходимо, чтобы банк был способен свободно поглощать убытки и обладать достаточными финансовыми возможностями в период негативных ситуаций.

Управление кредитным риском

Важно разработать и внедрить структурированную кредитную политику и связанные с ней процессы для управления кредитным риском. Стратегии управления кредитным риском, включая разработку кредитной политики и мониторинг рисков, возложены на бизнес-подразделения и высшее руководство, а также на совет директоров

Финансовые учреждения должны устанавливать кредитные лимиты для контроля над риском по всей кредитной деятельности. Должны быть установлены ограничения по отраслям промышленности, географическому региону, продукту, клиенту и стране наряду с подходами, которые будут использоваться для расчета рисков по этим лимитам, и отражены в кредитной политике компании. Следует также учитывать взаимосвязи по отраслям или регионам, поскольку дефолт одной фирмы или отрасли может оказать влияние и на другие фирмы или отрасли. Крупные финансово-кредитные учреждения могут также установить ограничения для каждой категории заёмщиков или типов кредитных продуктов, операционных единиц и для связанных лиц заёмщика, чтобы осуществляемые банковские и прочие операции этих заёмщиков (групп заёмщиков), порождающие кредитный риск, можно было более адекватно контролировать.

Управление кредитным риском в корпоративном портфеле

Кредитный риск в корпоративном портфеле можно регулировать, основываясь на уровне риска заёмщика, источнике погашения ссудной задолженности и характере предоставленного обеспечения, учитывая текущие события и условия. Управление корпоративным кредитным риском должно начинаться с оценки профиля кредитного риска отдельного заёмщика или контрагента на основе текущего анализа финансового положения заёмщика в сочетании с текущими отраслевыми, экономическими и макрополитическими тенденциями. В рамках общей оценки кредитного риска заёмщика каждому коммерческому кредитному риску или сделке следует присвоить рейтинг риска и утвердить его, основываясь на стандартах, указанных в кредитной политике. После предоставления займа рейтинги рисков в случае необходимости должны корректироваться на постоянной основе, чтобы отразить изменения в финансовом состоянии должника, движении денежных средств или текущей финансовой деятельности. Регулярный мониторинг платёжеспособности заёмщика или контрагента позволяет осуществлять корректировки, влияющие на оценку уровня кредитного риска.

Агрегацию кредитных рисков следует осуществлять с целью измерения и оценки концентраций в портфелях. Рейтинги рисков также являются фактором определения уровня адекватности экономического капитала и резерва под потери по кредитным операциям.

Для управления риском в корпоративном портфеле некоторые финансовые учреждения прибегают к консорциумному или синдицированному кредитованию, осуществляют продажу (переуступку) и секьюритизацию займов, а также используют кредитные деривативы, что позволяет управлять размером кредитного портфеля и связанными с ним кредитными рисками. Подобные мероприятия могут играть важную роль в снижении уровня кредитного риска или снижении уровня нежелательных концентраций кредитного риска.

Управление кредитным риском в розничном портфеле

Управление кредитным риском в розничном портфеле должно начинаться с первоначальной оценки кредитного риска и продолжаться в течение кредитного цикла заёмщика.

Статистические методы могут использоваться для установления цены продукта, уровня толерантности к риску, операционных процессов и показателей для сбалансированного распределения рисков и получения соответствующего вознаграждения. Статистические модели могут быть приобретены или созданы с использованием подробной поведенческой информации из внешних источников, таких как кредитные бюро, наряду с внутренним историческим опытом. Эти модели следует периодически тестировать, чтобы они оставались статистически достоверными и отражали реальные показатели клиентской базы кредитного учреждения, особенно если они используются для построения моделей кредитного скоринга. Применение подобных моделей составляет основу эффективного процесса управления рисками в розничном портфеле, что позволяет использовать их при принятии решений о выдаче (отказе в выдаче) кредита, в процедурах по взысканию задолженности, в принятии решений по управлению портфелем, в оценке полноты сформированных резервов под потери по выданным ссудам и адекватности экономического капитала банка, а также в распределении кредитного риска.

Управление кредитными рисками

Важно понимать, что банки не только рассчитывают и принимают к сведению кредитный риск, но и стараются им управлять. Для этого:

- разрабатывается и внедряется на практике политика в сфере кредитования;

- проводится в непрерывном режиме мониторинг существующих или потенциальных рисков;

- устанавливаются ограничения по выдаче кредитов жителям определенных регионов (в частности, с дотационной экономикой) или работникам некоторых специальностей или сфер деятельности. Ограничения могут устанавливаться по возрастным критериям и т.д.

Если речь идет о выдаче кредитов юридическим лицам, ограничения могут касаться целых отраслей, например, с доходом, получаемым сезонно или зависящим от внешних факторов. В расчет принимаются даже межотраслевые взаимосвязи. Например, производители сельхозтехники зависят от агрокомплексов. Если последние работают в убыток, у них не будет средств для закупки комбайнов и тракторов. Производители техники попадают в группу с высоким кредитным риском.

В последние годы в России кризис неплатежей достиг катастрофического максимума. Это привело к тому, что банки стали ужесточать правила выдачи кредитов. Если один из членов семьи не платит по займам, то в группу с повышенным высоким кредитным риском относят всех его родственников. Причина — «по аналогии».

Управление кредитным риском в корпоративном портфеле

Банки кредитуют не только физлиц, но и предприятия. И последним выдаются очень значительные суммы денег. А это значит, что и кредитный риск может быть очень высоким. Управление им предполагает оценку:

- финансового положения заемщика на момент обращения, исследование данных в динамике;

- предполагаемых источников погашения задолженности;

- предоставляемого залога. В приоритете — здания и сооружения. Товары на складах и в обороте — наименее желаемое обеспечение.

Управление кредитными рисками в случае с юридическими лицами предполагает, что банковские служащие анализируют не только баланс, предоставленный заемщиком, но и ситуацию в отрасли, экономике в целом. Каждому выявленному риску присваивается определенный рейтинг в соответствии со стандартами, прописанными в документации.

Принятие решения о выдаче займа не означает, что далее в отношении данного клиента риски не рассматриваются. По итогам отчетных периодов проверяются обороты по счетам, текущее финансовое положение, объемы дебиторской и кредиторской задолженностей. Установлено, что положение заемщика становится угрожающим, кредитные риски переходят в разряд опасных? Кредитор может потребовать вернуть все деньги досрочно

Важно и то, что при наличии высоких рисков банки обязаны увеличивать размер резерва под сомнительные долги

Управление кредитным риском в розничном портфеле

Банковские структуры в вопросах управления кредитным риском в розничном портфеле чаще всего опираются на статистические методы работы. С их помощью устанавливается цена продукта, предлагаемого на рынок. Также статистические методы позволяют:

- оценить приемлемый уровень риска;

- сформировать показатели, позволяющие распределить риски по всему возможному портфелю;

- выбрать способы получения максимального вознаграждения;

- принять решение по заявке клиента.

Банки в работе опираются на уже разработанные статистические методы или формируют собственные. Основа для анализа — данные из БКИ и собственная информация.

Статистические модели не зафиксированы раз и навсегда. Их периодически тестируют для проверки достоверности получаемых данных.