Что такое лизинг

Содержание:

- Договор международного финансового лизинга

- Резюме

- Договор лизинга

- Сущность отношений

- Значение лизинга для экономического развития

- Услуги для вендор-партнеров

- Лизинг в России — до середины 90-х

- Что такое финансовая аренда (лизинг)?

- Лизинг в России — середина 1990-х – 2002 г.г.

- Лизинг в России — Современный этап

- Графики и таблицы

- Факторы, препятствующие развитию лизинга в России

- Бизнес в России

Договор международного финансового лизинга

В ФЗ «О лизинге» указаны следующие формы.

- Внутренний (для резидентов РФ).

- Международный (с участием нерезидентов РФ).

Правовое регулирование действует раздельно для этих двух видов.

Международный финансовый лизинг не подчиняется внутреннему законодательству РФ. Его положения описывает Конвенция о международном финансовом лизинге.

Международный Договор считается заключённым после согласования основных условий сделки между сторонами, но не с момента передачи объекта в пользование арендатору. Условиями является объект и действия сторон.

Пример финансового лизинга

Пример: у фирмы XYZ, занимающейся телекоммуникациями, таксофонной сетью, возникла необходимость открыть филиал в некотором городе. Понадобилось оборудование, рабочие места, сервер для базы данных. Поставщиком фирма избрала предприятие IBS Platformix. Заказ состоял из перечня:

- сервер;

- коммутатор;

- ноутбуки, настольные компьютеры;

- система хранения информации.

Общая стоимость — 30 000 $, что существенно для данной небольшой компании. При обращении XYZ за кредитом банк предложил лизинговое соглашение. Фирма внесла аванс 9 000 $ — 30 %. Договор составили на год. Плата по лизингу включала около 24 000 $, в результате чего оборудование обошлось в сумму около 33 000 $. То есть — объект подорожал на 9 %, а ежемесячные платежи не обременяли бюджет фирмы. Экономия по налогу на прибыль — более 4 000 $. Оборудование было включено в собственность предприятия с ускоренной амортизацией, остаточная стоимость — нулевая. Вся экономия — около 5 000 $.

Дополнительно о том, как работает система финансовой аренды имущества или лизинга можно узнать из этого видео:

Лизинг привлекателен для его пользователей возможностью применения ускоренной амортизации объекта, что увеличивает рентабельность. Финансовая аренда — источник денежного обеспечения предприятий, не зависящий от их масштаба и уровня. Это дополнительный приток средств, увеличивающий производство.

Вы можете найти дополнительную информацию по теме в разделе Кредитование.

Резюме

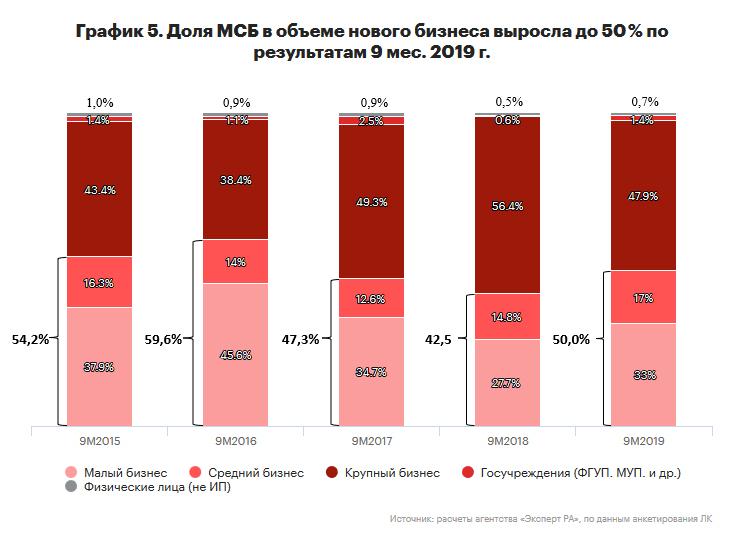

Объем нового бизнеса за 9 месяцев 2019-го составил 1 030 млрд рублей, что всего на 2 % больше аналогичного периода прошлого года. Однако если рассматривать отдельно корпоративный (морские и речные суда, ж/д и авиатранспорт) и остальные сегменты (автолизинг, недвижимость и прочее), то очевидно, что стагнация рынка обусловлена динамикой первого сегмента (падение на 34 %). Так, основное влияние на снижение темпов лизингового рынка оказали сделки с ж/д техникой (-44 %) и авиатранспортом (-64 %), что во многом вызвано сокращением объема нового бизнеса с данным имуществом крупных государственных лизинговых компаний. При этом остальные сегменты, напротив, продолжают показывать двузначные темпы роста: +36 % по сравнению с 9 месяцами прошлого года, в том числе объем автолизинга вырос на 23 % за аналогичный период, рынок лизинга недвижимости показал рост более чем в 5 раз за счет сделок компании «Сбербанк Лизинг».

Объем лизингового портфеля на 01.10.19 составил почти 4,6 трлн рублей, показав за последние 12 месяцев рост на 12 против 25 % годом ранее. Несмотря на стагнацию суммы лизинговых договоров, портфель продолжает увеличиваться в связи наращиванием розничных сделок и длинной дюрацией крупных корпоративных договоров, выгашивание которых может быть растянуто на горизонте свыше 5 лет.

Лидерство рынка по-прежнему удерживают госкомпании: на первом месте «Сбербанк Лизинг» с незначительным ростом в 2 % объема нового бизнеса, на втором – ГТЛК, объем нового бизнеса которой уменьшился на 36 % по сравнению с аналогичным периодом прошлого года. «ВТБ Лизинг» занимает третью позицию, также показав снижение объемов на 17 %. В совокупности доля топ-3 лизинговых компаний в объеме нового бизнеса по итогам 9 месяцев 2019-го снизилась до 37 против 46 % годом ранее.

Договор лизинга

По договору финансовой аренды (лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование для предпринимательских целей. В данном случае арендодатель не несет ответственности за выбор предмета аренды и продавца.

Данный вид договора аренды регулируется не только ГК РФ, но и Федеральным законом от 29 октября 1998 г. № 164‑ФЗ «О финансовой аренде (лизинге)»

Договор лизинга является двусторонне обязывающим, взаимным, консенсуальным, возмездным, срочным.

Лизингополучатель (арендатор) – физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование.

Лизингополучатель владеет и пользуется предметом лизинга в предпринимательских целях.

Продавец (поставщик) – физическое или юридическое лицо, которое в соответствии с договором купли‑продажи с лизингодателем продает ему в обусловленный срок производимое (закупаемое) им имущество, являющееся предметом лизинга.

Закон выделяет следующие формы лизинга:

- Внутренний;

- Международный;

При внутреннем лизинге лизингодатель, лизингополучатель и продавец являются резидентами РФ. Лизинг носит международный характер, если одна из сторон договора лизинга является нерезидентом РФ.

Форма договора лизинга независимо от срока – письменная. В названии договора лизинга определяются его форма, тип и вид.

Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения, за исключением продукции военного назначения, лизинг которой осуществляется в соответствии с международными договорами Российской Федерации, Федеральным законом от 19 июля 1998 г. № 114‑ФЗ «О военно‑техническом сотрудничестве Российской Федерации с иностранными государствами» в порядке, установленном Президентом Российской Федерации, и технологического оборудования иностранного производства, лизинг которого осуществляется в порядке, установленном Президентом Российской Федерации.

https://www.youtube.com/watch?v=FtoRP-Wu9SE

Участники лизинговой сделки должны точно описать предмет лизинга, определить место и порядок его передачи.

Договор лизинга должен содержать следующие существенные положения:

-

- О передаваемых лизингополучателю правомочиях собственника;

- Перечень, объем и стоимость дополнительных услуг, предоставляемых лизингодателем;

- Обстоятельства, которые стороны считают бесспорным и очевидным нарушением обязательств и которые ведут к прекращению действия договора лизинга и имущественному расчету, а также процедура изъятия (возврата) предмета лизинга;

В императивной форме законодательство определяет следующие основные права и обязанности участников лизинга.

Лизингодатель обязан:

-

- Приобрести имущество у продавца, указанного лизингополучателем;

- Уведомить продавца о том, что приобретаемое имущество предназначено для передачи его в лизинг определенному лицу;

- Предоставить имущество во временное владение и пользование лизингополучателю;

По отношению к лизингодателю лизингополучатель обязан:

-

- Использовать лизинговое имущество только в предпринимательских целях в соответствии с его назначением и требованиями договора лизинга;

- В порядке и сроки, установленные договором, производить лизинговые платежи;

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя.

В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

В случае неперечисления лизингополучателем лизинговых платежей более двух раз подряд по истечении установленного договором лизинга срока платежа их списание со счета лизингополучателя осуществляется в бесспорном порядке путем направления лизингодателем в банк или иную кредитную организацию, в которых открыт счет лизингополучателя, распоряжения на списание с его счета денежных средств в пределах сумм просроченных лизинговых платежей.

Сущность отношений

Понятие международного лизинга начало использоваться в прошлом веке, когда началось его активное развитие.

Собственно процедура получения имущества в такую аренду является своеобразным видом аренды: между сторонами заключается договор, согласно ему лизинговая компания выкупает у собственника указанное имущество, становится владельцем и дает аренду с правом покупки лизингополучателю.

Параллельно с таким документом, как правило, составляется еще несколько: страхование, купля/продажа у собственника, а также дополнительные – о монтаже-демонтаже, поставке арендополучателю и техническом обслуживании.

В указанной сделке международного лизинга в отличие от классической аренды или кредита, как правило, участвуют от 3-х и более сторон – лизингополучатель (может являться как физлицом, так и компанией в статусе юрлица), лизингодатель, собственник, страховая компания, перевозчики, фирма по техобслуживанию и так далее.

Международный лизинг определяется как передача оборудования/авто/недвижимости в аренду при участии сторон – резидентов разных стран. Причём резидентность поставщика имущества не важна. В остальном же такая аренда между странами подчиняется тем же правилам, что и отношения при участии сторон – резидентов одного государства.

Используется такой вид получения имущества в аренду чаще всего для снижения налогового бремени, поскольку в различных странах установлены разные налоговые режимы. По сути, данный вид сделки можно представить в виде экспорта налоговых льгот в страну, где проживает и будет пользоваться имуществом лизингополучатель.

Зачастую к такому виду аренды прибегают при необходимости получения оборудования, спецтехники. Сторонами здесь чаще являются крупные компании и организации, в том числе государственного уровня. Международная аренда позволяет превысить лимит и кредиторских задолженностей, которые установлены МВФ в иностранных государствах.

Значение лизинга для экономического развития

Финансовая аренда (лизинг) является важным источником долгосрочного и среднесрочного

финансирования для предприятий во многих странах, независимо от их величины или уровня

развития. Механизм лизинга обеспечивает дополнительный приток финансирования в производственный

сектор, способствуя увеличению внутреннего производства, росту продаж внеоборотных

активов и развитию финансовых механизмов, доступных предприятиям.

Одним из возможных источников ускорения экономического роста называют сектор малого

бизнеса. Лизинг является эффективным механизмом финансирования этого сектора, который

банковская сфера традиционно обходила стороной. Сейчас все большее количество лизингодателей

в своей деятельности ориентируется на малые и средние предприятия. С малым бизнесом

работают не только лизинговые компании, связанные с администрацией регионов, муниципальными

банками, федеральными и местными агентствами содействия развитию малого и

среднего бизнеса, как это было в 1997-1999 гг. Результаты опроса, проведенного МФК, показывают,

что малые и средние предприятия являются клиентами 78% лизинговых компаний.

Развитая лизинговая отрасль расширит возможности финансирования реального сектора

экономики, будет способствовать росту внутреннего производства, реализации основных

средств, а также расширит выбор механизмов финансирования, доступных российским предприятиям.

Процесс обновления основных фондов финансируется в основном за счет нераспределенной

прибыли предприятий и сдерживается отсутствием доступного заемного капитала. Хотя за последние

полтора года произошло увеличение объемов банковского кредитования реального

сектора, банки по-прежнему не выполняют своей роли финансового посредника. Лизинг, как

механизм альтернативного финансирования, может сыграть чрезвычайно важную роль в выполнении

этой стратегической задачи, стоящей перед российской экономикой, в переоснащении

основных фондов промышленных предприятий.

Услуги для вендор-партнеров

Если Вы производитель и хотели бы увеличить Ваши продажи, для Вас Deutsche Leasing может предоставить финансовые решения, которые помогут Вам отличаться от Ваших конкурентов. Мы работаем для того, чтобы устанавливать и поддерживать устойчивые связи с нашими производителями и их клиентами, и предоставляем им ряд привилегий:

- гибкая партнерская структура

- конкурентное ценообразование

- индивидуально подобранные финансовые продукты

- 100% финансирование покупки нового оборудования для сохранения Вашей кредитной линии

- ликвидность для инвестирования в основные средства

Позвольте нашим специалистам работать с Вами и предложить финансовые продукты, способствующие росту и успеху Вашего бизнеса и бизнеса Ваших клиентов.

Лизинг в России — до середины 90-х

Он начался в 1990 году и продолжался до середины 90-х. Именно в этот период в договорах компаний начали появляться основные элементы лизинговых операций. Но при этом государство держалось в стороне от данной формы ведения хозяйственной деятельности и не спешило формировать лизинговое законодательство. Вплоть до 1996 года лизинговые сделки не предусматривались законом РФ, но и не противоречили ему.

Лизинг стали классифицировать как разновидность финансового посредничества в 1993 году. Чтобы активно обновлять основные фонды, правительство РФ стало создавать лизинговые компании с долей государственных банков и финансовых структур. Ярким примером является «Евролизинг» — международная фирма, основанная в 1991 году. Главными учредителями компании стали Внешэкономбанк, Госснабжение и Советский морской флот. Вскоре появились коммерческие негосударственные компании по лизингу, учредителями которых выступали банки.

Что такое финансовая аренда (лизинг)?

закон о лизинге

Как выглядит сделка?

К примеру, клиент решил приобрести спецтехнику для предприятия. Лизинговая сделка состоит из следующих этапов:

- Обращение в лизинговую компанию.

- Предоставление пакета документов.

- Согласие компании и клиента на сделку.

- Заключение договоров по лизингу и купли-продажи от поставщика.

- Оплата клиентом счёта по авансу и страховке.

- Передача клиенту техники.

- Внесение клиентом платежей согласно графику.

- Окончание договора, выкуп спецтехники.

Фирмы обычно предлагают ряд программ, которые позволяют выбрать наиболее приемлемые условия: моментальный, экономный или гибкий договор. Его могут успешно заключить малые и средние предприятия без финансовой истории. Сделка обеспечивается самим предоставляемым в лизинг имуществом.

Лизингодатель покупает объект на основании нужд клиента и предоставляет его в пользование с последующим выкупом на протяжении периода договора. А также финансирует, доставляет, устанавливает и запускает его. За ним остаётся право собственности до полного расчёта, что удобно и предприятию — клиенту, который имеет право использования на этот же срок. При этом имущество эксплуатируется, с его помощью получают прибыль.

Арендующий получает налоговые преференции.

Объекты и субъекты финансовой аренды

Предметом лизингового договора в РФ не может быть:

- природа или участок земли;

- имущество, не участвующее в обороте;

- плоды интеллектуальной деятельности.

В лизинговую аренду могут сдаваться:

- движимое имущество: автомобили, оборудование, вычислительная техника, транспорт;

- недвижимость: сооружения, здания, самолёты, морские и речные суда, космические объекты.

Популярными объектами подобных договоров является:

- сельскохозяйственная, строительная техника;

- горнодобывающее, нефтяное оборудование;

- телекоммуникации;

- покупка автомобиля в лизинг и авиация.

Субъекты лизинга — резиденты и нерезиденты РФ. В традиционной сделке предусматриваются трёхсторонние отношения. Состав может сократиться, если лизинг предоставляется самим продавцом (поставщиком) имущества.

Участие трёх субъектов — отличие финансовой аренды от обычной, где фигурируют только арендодатель и арендатор. В первом варианте риски гораздо меньше, имущество может сдаваться в аренду неоднократно.

Лизинг в России — середина 1990-х – 2002 г.г.

Данный период становления отечественного лизинга (середина 1990-х – 2002 г.г.) ознаменован принятием лизингового законодательства.

В 1994 году группа из пятнадцати компаний основала ассоциацию РФ «Рослизинг». В 21 веке ее членами стали более 80 лизинговых организаций, банков и коммерческих организаций. Все коммерческие объединения постепенно стали обретать формальную основу благодаря наличию нормативной базы.

Нормативы, которые способствовали ускоренному развитию лизинговых операций, принимались на уровне ведомств и Министерств. Также важную роль в истории развития лизинговой деятельности сыграли следующие постановления:

•№ 1133 – лизингополучатель имеет право относить платежи по лизингу в затратную часть бюджета;

•№ 752 – лизингодатель и лизингополучатель могут практиковать ускоренную амортизацию к основным средствам, которые являются предметом лизинга;

•присоединение РФ к Конвенции УНИДРУА. Присоединение РФ к Конвенции потребовало много усилий, хотя влияние этого факта на развитие лизинговой деятельности явно преувеличено. Вполне обосновано ожидалось, что это позволит российским лизинговым компаниям выйти на мировой рынок. В итоге участниками Конвенции стали помимо России еще 5 стран. Международного признания Конвенция так и не получила.

Свои коррективы в лизинговую деятельность внес августовский кризис 1998 года. Многие лизинговые организации заморозили свой бизнес, а банки значительно сократили объемы долгосрочного кредитования.

В 1998 правительство РФ приняло закон «О лизинге», который противоречил в некоторых моментах с ГК РФ. Впоследствии он получил более формальный характер.

В 2002 году был урегулирован порядок льготного налогообложения лизинговых сделок. А после того, как главный закон «О лизинге» был скорректирован поправками, уменьшились риски по лизинговым операциям.

Лизинг в России — Современный этап

С 2002 года отмечается уверенная динамика отечественного лизингового рынка, которая длилась до 2008 года, когда произошел мировой финансовый кризис. Лизинговый рынок не смог пережить кризис без потерь.

Объем лизингового рынка сократился почти на 28% после 2008 года. Стремительный спад продолжился до лета 2009 – за этот период около сорока лизинговых организаций стали банкротами.

Также ухудшение макроэкономической ситуации в 2014 году привело к снижению объемов бизнеса на 13%. А в 2015 году рынок лизинга сократился на четверть. Самые быстрые темпы восстановления после кризиса отмечались у автолизинга. Его рост объяснялся двумя причинами:

•Лизинг стал доступным способом приобретения автотранспорта;

•Государственная программа субсидирования автолизинга стала поддержкой автомобильного и автофинансового рынков.

Уже на 30 сентября 2018 г. сумма новых лизинговых сделок превысила 1 трлн рублей.

Однако еще есть ряд проблем, которые мешают лизинговым компаниям осуществлять финансовую деятельность в соответствии с законами Российской Федерации. В планах Центробанка – реформировать лизинговую отрасль к 2021 году. До этого времени рынок лизинга должен будет пережить переход на новый план счетов и новую бух. отчетность.

Графики и таблицы

Таблица 1. Индикаторы развития рынка лизинга

| Показатели | 9 мес. 2016 | 2016 | 9 мес. 2017 | 2017 | 9 мес. 2018 | 2018 | 9 мес. 2019 |

| Объем нового бизнеса (стоимости имущества), млрд рублей | 450 | 742 | 710 | 1095 | 1010 | 1310 | 1031 |

| Темпы прироста (период к периоду), % | 16,9 | 36,1 | 57,8 | 47,5 | 42,3 | 19,6 | 2,1 |

| Сумма новых договоров лизинга, млрд рублей | 680 | 1150 | 1 140 | 1 620 | 1 650 | 2 100 | 1 603 |

| Темпы прироста (период к периоду), % | 15,3 | 38,6 | 67,6 | 40,9 | 44,7 | 29,6 | -2,8 |

| Концентрация на топ-10 компаний в сумме новых договоров, % | 62 | 62 | 68 | 65,9 | 74,5 | 73,9 | 69,6 |

| Индекс «розничности», % | 50 | 45 | 48 | 46 | 39,8 | 44,4 | 49,1 |

| Объем полученных лизинговых платежей, млрд рублей | 670 | 790 | 680 | 870 | 700 | 1050 | 797 |

| Объем профинансированных средств, млрд рублей | 550 | 740 | 635 | 950 | 830 | 1300 | 881 |

| Совокупный портфель лизинговых компаний, млрд рублей | 2 900 | 3 200 | 3 300 | 3 450 | 4 100 | 4 300 | 4 576 |

| ВВП России (в текущих ценах по данным Росстата), млрд рублей | 61 967 | 86 044 | 64 912 | 92 082 | 72 921 | 103 627 | 73 723 |

| Доля лизинга в ВВП, % | 0,7 | 0,9 | 1,1 | 1,2 | 1,4 | 1,3 | 1,4 |

Таблица 2. Структура рынка по предметам лизинга

| Доля в новом бизнесе (стоимости имущества) за 9М2019 | Доля в новом бизнесе (стоимости имущества) за 9М2018 | Прирост (+) или сокращение (-) объема сегмента | Доля в лизинговом портфеле на 01.10.19 | |

| Грузовой автотранспорт | 20,5% | 17,2% | 21,7% | 10,4% |

| Легковые автомобили | 17,4% | 14,1% | 26,0% | 7,4% |

| Железнодорожная техника | 17,3% | 30,8% | -42,7% | 35,6% |

| Суда (морские и речные) | 9,6% | 4,3% | 127,9% | 9,9% |

| Строительная и дорожно-строительная техника, вкл. строительную спецтехнику на колесах | 8,5% | 6,3% | 37,7% | 4,3% |

| Недвижимость (здания и сооружения) | 7,7% | 1,5% | 424,0% | 5,1% |

| Авиационный транспорт | 4,7% | 13,4% | -64,2% | 18,6% |

| Оборудование для нефте- и газодобычи и переработки | 2,8% | 1,6% | 78,6% | 1,4% |

| Сельскохозяйственная техника и скот | 2,4% | 2,2% | 11,4% | 1,9% |

| Машиностроительное, металлообрабатывающее и металлургическое оборудование | 1,7% | 1,5% | 15,7% | 1,2% |

| Погрузчики складские и складское оборудование, упаковочное оборудование и оборудование для производства тары | 1,4% | 1,0% | 42,9% | 0,8% |

| Телекоммуникационное оборудование, оргтехника, компьютеры | 0,7% | 0,1% | 614,6% | 0,3% |

| Оборудование для пищевой промышленности, вкл. холодильное и оборудование для ресторанов | 0,4% | 0,6% | -31,9% | 0,3% |

| Энергетическое оборудование | 0,4% | 0,3% | 36,1% | 0,2% |

| Оборудование для ЖКХ | 0,3% | 0,2% | 53,1% | 0,2% |

| Медицинская техника и фармацевтическое оборудование | 0,3% | 0,2% | 53,1% | 0,1% |

| Полиграфическое оборудование | 0,2% | 0,3% | -31,9% | 0,2% |

| Прочее имущество | 3,7% | 4,4% | -14,2% | 2,1% |

Факторы, препятствующие развитию лизинга в России

Несколько крупных препятствий будут продолжать сдерживать развитие лизинга в будущем,

даже после принятия поправок к Закону о лизинге. Во-первых, кредитование в России крайне

ограничено, и улучшение в этой области зависит от всей российской экономики в целом и развития

внутренней банковской и финансовой систем в частности. Развитие лизинговых компаний

сдерживается ограниченным доступом к «длинным и дешевым» инвестиционным ресурсам.

Для решения этой проблемы необходимо разработать схему разделения лизинговых рисков,

«бэк-ап» соглашений.

Между тем, ожидается постоянное участие правительственных и околоправительственных

кругов в лизинговом секторе, особенно, в «стратегических» отраслях, таких как сельское хозяйство,

авиация и, в значительно меньшей степени, в поддержке малых и средних предприятий.

Однако до сих пор бюджетные средства, выделяемые на развитие лизинга, зачастую использовались

неэффективно — не на создание специальных лизинговых гарантийных фондов,

а на конкретные проекты.

Во-вторых, лизинговые компании все еще испытывают серьезные трудности с

возвратом оборудования в случае нарушения лизингополучателем условий договора лизинга. За редким исключением

лизингодатели по-прежнему не верят, что суды смогут защитить их право собственности.

Существующая юридическая система и судебная практика, с учетом склонности судов принимать

решения в пользу должника приводят к сокращению доступности кредитов для всех

потенциальных заемщиков. Укрепление уверенности кредиторов (включая, в первую очередь,

лизингодателей) в том, что их права будут защищены, является главным условием обеспечения

дальнейшего роста кредитования.

В-третьих, сама лизинговая отрасль все еще относительно невелика, ей не хватает хорошо

подготовленных профессионалов, и, кроме того, лизинговый механизм не совсем понятен потенциальным

лизингополучателям (т.е. всем предприятиям и предпринимателям).

В-четвертых, рост рынка лизинга оборудования также серьезно ограничен неразвитостью вторичных

рынков оборудования. Это создает большие трудности для лизинга, т.к. ни лизингополучатель,

ни лизингодатель не испытывают доверия к остаточной (или перепродажной) стоимости

лизингового оборудования. До тех пор, пока вторичный рынок оборудования не будет достаточно

развит, лизингополучатели не смогут в полной мере оценить преимущества лизинга.

На это уйдет больше всего времени, т.к. вторичные рынки, как часть лизингового рынка,

традиционно развиваются в последнюю очередь. Кроме того, огромные масштабы технологического

переоснащения в России в ходе замены старого оборудования (часто по частям в связи

с нехваткой денежных средств) означают, что прогноз будущих рыночных цен на оборудование

скорее сродни гаданию на кофейной гуще, чем науке. Некоторые поставщики начали

решать эту проблему, предоставляя российским лизинговым предприятиям «гарантии выкупа», таким образом, принимая на себя часть риска.

Несмотря на принятие закона «О финансовой аренде (лизинге)» в новой редакции, законодательство,

касающееся лизинга, все еще недостаточно согласовано. Недостаточно согласованы

между собой вопросы, регулирующие организацию лизинга, включая юридические, экономические,

финансовые, таможенные, налоговые и бухгалтерские вопросы. Недостаточно четко

и документальное регламентирование лизинговых отношений.

Также принятие нового закона не устранило существенные проблемы, препятствующие развитию

лизинга, а именно проблема таможенного регулирования. Необходимо внесение изменений

в Таможенный кодекс, чтобы таможенные органы стали выполнять предписания закона

«О финансовой аренде (лизинге)».

Кроме того, для России характерно малое число реально работающих на рынке лизинговых

фирм из всех зарегистрированных и малая капитализация большинства из них. Однако в последнее

время наметился процесс увеличения капитала лизинговых компаний, что связано с

выходом на рынок иностранных компаний.

Бизнес в России

Немецкие компании играют огромную роль в российской экономике, и как поставщики товаров и услуг, и как инвесторы. Быстро меняющиеся условия мировой экономики неизбежно создают проблемы для экспортно-ориентированных компаний. Трудности, связанные с гражданским правом, налогами, требованиями к торговому законодательству, несовпадения в бухгалтерском учете, а также языковые и культурные различия, могут оказать негативный эффект на успех бизнеса. Deutsche Leasing является проверенным партнером, который поможет Вам преодолеть трудности, чтобы Вы могли сосредоточиться на решении основных задачах сегодня и обеспечить успех Вашей компании завтра