Командировочное удостоверение. бланк и образец заполнения формы т-10

Содержание:

- Спорные ситуации при направлении сотрудников в командировки

- Что оплачивает работодатель в качестве командировочных

- Правительство Российской Федерации: Постановление № 749 от 13.10.2008

- Как оформить командировку

- с какого километража считается командировка

- Какова дальность расстояния, которая признается командировкой?

- Командировки – разбираем неоднозначные ситуации

- Командировочные: оплата труда во время командировки в 2015-2019

- На какие расстояния оплачивается служебная командировка?

- От скольких километров пройденного пути считается командировка

- Популярные статьи

- С какого момента начинается командировка

- Служебная командировка

- Размер суточных при командировке

- Находится в командировке или командировки

- Какие отчетные документы командировочных должен предоставить работник

- Основной список документов

- Что значит служебная командировка

Спорные ситуации при направлении сотрудников в командировки

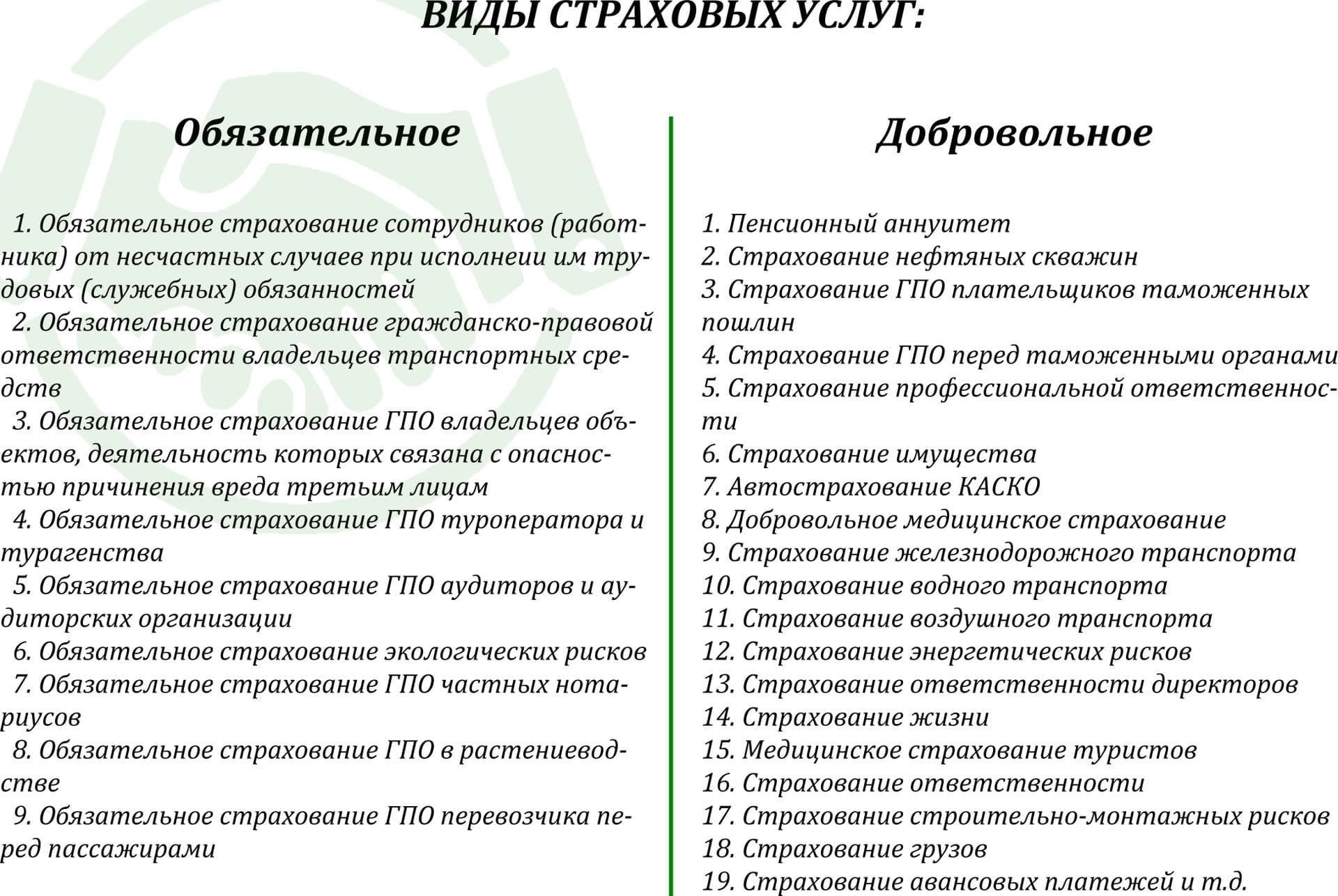

Кроме того, вне зависимости от наличия или отсутствия документов придется начислить и НДФЛ на полученный доход сотрудника, превышающий установленный лимит в 700 руб. в сутки для российских командировок и 2, 5 тыс. руб. для зарубежных (абз. 12 п. 3 ст. 217 НК РФ). Аналогичной льготы для страховых взносов не предусмотрено, поэтому работодателю придется уплатить их с полной суммы компенсации расходов (ч. 2 ст.

9 Федерального закона от 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», п. 2 ст. 20. 2 Федерального закона от 24 июля 1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», совместное письмо ПФР России и ФСС России от 29 июля 2014 г. № НП-30-26/9660, № 17-03-10/08-2786П). Нет, неподтвержденные документально затраты в расходах для целей налога на прибыль учесть не получится.

Ведь в соответствии с Положением затраты на наем жилого помещения возмещаются командированному сотруднику при их документальном подтверждении (п. 10, п. 11, п. 26 Положения, абз. 3 подп. 12 п. 1 ст. 264 НК РФ, п. 1 ст.

252 НК РФ). Тогда их можно отнести к расходам, уменьшающим налог на прибыль в случае их документального подтверждения (подп. 12 п. 1 ст. 264 НК РФ). В качестве последнего могут выступать счета из гостиницы, кассовые чеки, договор найма жилого помещения и т. д. Если же во время командировки сотрудник поселился у частного лица, то подтверждающим документом может быть договор найма или иной документ, подтверждающий расходы по найму жилого помещения, составленный нанимателем и наймодателем в произвольной форме (постановление ФАС Северо-Западного округа от 26 февраля 2008 г. № А26-1621/2007).

Что касается расходов на проезд во время командировки (городской автобус, трамвай, метро, троллейбус, маршрутное такси), то ФНС России дала следующие пояснения. Работодатель может предусмотреть возмещение затрат на проезд на городском транспорте и во время командировки, прописав такое положение в коллективном договоре или другом локальном нормативном акте (например, положении о командировках в организации). В этом случае, затраты можно не только возместить, но и учесть в расходах для целей налога на прибыль (письмо ФНС России от 12 июля 2011 г. № ЕД-4-3/11246 «О порядке признания отдельных видов расходов, связанных со служебной командировкой работника»).

В случае, когда сотрудник уехал в командировку на личном транспорте, даты поездки можно подтвердить служебной запиской, которая оформляется после возвращения из командировки (п. 7 Положения). При этом, если на одной машине в командировку отправилось несколько сотрудников, то записку должен составить каждый из командированных.

Кроме того, каждому из них понадобится составить отдельный авансовый отчет. К служебной записке должны быть приложены документы, подтверждающие использование машины. Это, в частности, путевой лист или квитанции об оплате топлива.

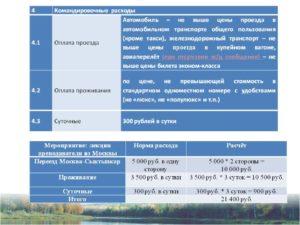

Что оплачивает работодатель в качестве командировочных

Оплата командировочных – четко регламентированная ТК РФ часть расходов предприятия. Для соблюдения установленных законом норм, бухгалтеру следует знать, что к ним относятся:

-

суточные, т.е. расходы на питание, проезд, проживание и т.д.. Суточные выдаются авансом, на основе приказа руководителя, непосредственно перед отъездом работника в командировку. Не имеет значения, в какой форме будут переданы суточные – наличными средствами на руки или через безналичный перевод на банковскую карту.

После возвращения, командировочный должен отчитаться перед бухгалтером о расходах во время поездки со всеми подтверждающими документами (чеками, билетами и т.п.).

В зависимости от затрат, он либо получает дополнительные деньги (если аванс, полученный в качестве суточных был превышен), либо возвращает в кассу остаток.

- оплата з/п сотрудника за дни проведенные в командировке. В данном случае оплата за командировочные дни начисляется одновременно с оплатой за все остальные дни месяца и выплачивается в общем порядке, в день выдачи ближайшей зарплаты.

Оплата командировочных

Для того, чтобы верно рассчитать командировочные бухгалтеру не нужно придумывать какие-то формулы и схемы, потому что существует подробно разработанный определенный алгоритм действий. Пойдем по порядку.

Для начала нужно вычислить количество дней, фактически отработанных командировочным в расчетном периоде. Если сотрудник давно работает на предприятии, то за расчетный период берем год, то есть 12 месяцев перед отъездом работника в командировку

Если он работает меньше года, то расчетным периодом будет считаться время с момента трудоустройства;

Внимание: Каждый бухгалтер должен помнить о том, что при расчете командировочных можно учитывать только рабочие дни!

Календарные дни, как при расчете, например, отпускных, учитывать не нужно

Также из расчетного периода необходимо исключить время, проведенное в предыдущих командировках, в отпусках, на больничных, в отгулах и т.п.

Следующее, что нужно сделать для правильного расчета командировочных – определить величину среднего заработка в расчетный период

Сюда включаются все выплаты по системе оплаты труда, принятой на предприятии, за минусом выплат на социальную и материальную помощь, а также отпускных и больничных – их при вычислении средней з/п учитывать не надо;

Важно! Бывает, что в то время, пока сотрудник компании находится в командировке, руководство предприятия принимает решение о пересмотре тарифов и окладов в сторону повышения.

В этом случае для верного расчета командировочных, необходимо обязательно проиндексировать и средний заработок командировочного.

Третьим пунктом будет вычисление средней заработной платы за день и, в конечном итоге, суммы командировочных. Здесь все просто: з/п за расчетный период надо поделить на те дни, которые были фактически отработаны, опять же, в расчетный период

После этого результат деления нужно умножить на то количество дней, которые были проведены в командировке. Полученная в итоге сумма и будет являться суммой командировочного.

К сведению! Не следует забывать о том, что командировочные облагаются налогом на доходы физических лиц (НДФЛ)!

Исключения составляют, ситуации, если ежедневная сумма суточных не выше 700 рублей при командировке по России и не выше 2500 рублей – при выезде за границу.

Правительство Российской Федерации: Постановление № 749 от 13.10.2008

в сутки; при отсутствии документов, подтверждающих эти расходы, — 12 руб. в сутки;

2) расходы на выплату суточных — в размере 100 руб. за каждый день нахождения в служебной командировке, включая выходные и праздничные дни, дни нахождения в пути, включая дни отъезда и приезда.

Учреждение вправе оплатить данные виды расходов в более высоком размере за счет средств, полученных от приносящей доход деятельности, если они установлены коллективным договором организации.

Обратите внимание: работнику, выехавшему в командировку на территорию иностранного государства и возвратившемуся на территорию Российской Федерации в тот же день, суточные в иностранной валюте выплачиваются в размере 50% нормы расходов на выплату суточных, определяемой коллективным договором или локальным нормативным актом, для командировок на территории иностранных государств (п. 20 Положения)

Необходимо помнить, что в налоговом законодательстве предусмотрено следующее: при оплате работодателем сотруднику командировочных расходов не подлежат налогообложению суточные в пределах:

— 700 руб. — за каждый день нахождения в командировке на территории Российской Федерации;

— 2 500 руб. — за каждый день нахождения в заграничной командировке (п. 3 ст. 217 НК РФ).

Также не подлежат налогообложению расходы по найму жилого помещения, но не более 700 руб. за каждый день нахождения в командировке на территории Российской Федерации и не более 2 500 руб. за каждый день нахождения в заграничной командировке, даже если налогоплательщик не представил подтверждающие документы.

Расходы на проезд к месту служебной командировки и обратно (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов, расходы за пользование в поездах постельными принадлежностями) в соответствии с Постановлением N 729 подлежат возмещению в размере фактических расходов, подтвержденных проездными документами, но не превышающем стоимость проезда:

— железнодорожным транспортом — в купейном вагоне скорого фирменного поезда;

— водным транспортом — в каюте V группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте II категории речного судна всех линий сообщения, в каюте I категории судна паромной переправы;

— воздушным транспортом — в салоне экономического класса;

— автомобильным транспортом — в автотранспортном средстве общего пользования (кроме такси).

При отсутствии проездных документов, подтверждающих произведенные затраты, расходы возмещаются в размере минимальной стоимости проезда:

— железнодорожным транспортом — в плацкартном вагоне пассажирского поезда;

— водным транспортом — в каюте X группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте III категории речного судна всех линий сообщения;

— автомобильным транспортом — в автобусе общего типа.

В соответствии с п. 15 Положения направление работника в командировку за пределы территории РФ производится по распоряжению работодателя без оформления командировочного удостоверения, кроме случаев командирования в государства — участники Содружества Независимых Государств, с которыми заключены межправительственные соглашения, на основании которых в документах для въезда и выезда пограничными органами не делаются отметки о пересечении государственной границы.

С.Р. Гулиева,

эксперт журнала“Оплата труда в бюджетном учреждении:

акты и комментарии для бухгалтера“

“Оплата труда в бюджетном учреждении: акты и комментарии для бухгалтера“, N 5, ноябрь 2008

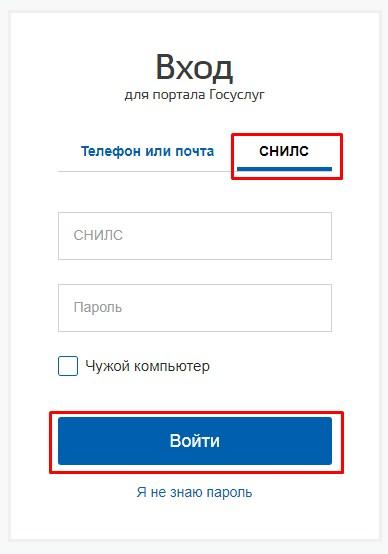

Как оформить командировку

Итак, отправляя сотрудника в командировку нужно сначала убедиться, что его можно туда отправить: проверяем наличие ограничений и запретов, если необходимо, получаем согласие на командировку. Далее рассчитываем срок командировки, тут чётких рекомендаций нет, зато есть здравый смысл у начальников, им и пользуемся.

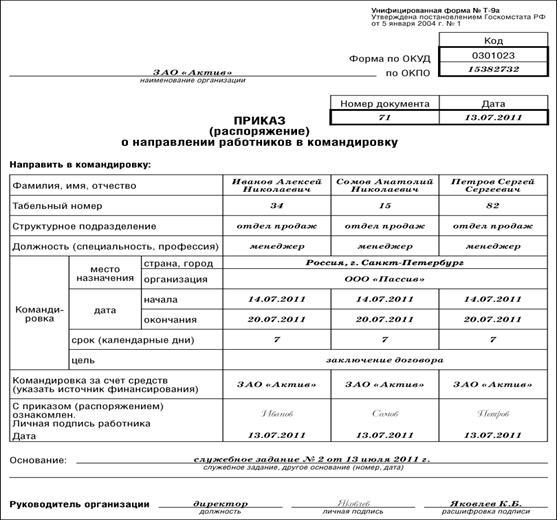

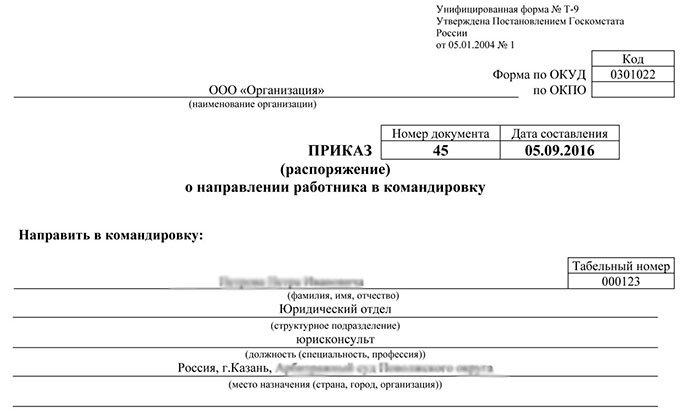

Следующим этапом оформляется приказ о направлении в командировку, потом задание, которое предстоит выполнить командируемому, а также командировочное удостоверение. По окончании поездки работник должен представить отчёт.

Указание работодателя об отправке сотрудника в командировку

Нормативные документы не ограничивают работодателя в формулировках его письменного распоряжения, стало быть, приказ может писаться в свободной форме

Важно, чтобы в тексте приказа были явно записаны:

- наименование работодателя,

- фамилия имя и отчество командируемого,

- цель, место, сроки командировки.

Подписывает приказ руководитель организации или лицо, уполномоченное отправлять в командировки. Если отправляется работник на своём личном или другом определённом транспорте, это следует отразить в приказе. После подписания и издания приказа командируемого необходимо ознакомить с ним под расписку.

Приказ о направлении в командировку подписывается уполномоченным отправлять в командировки

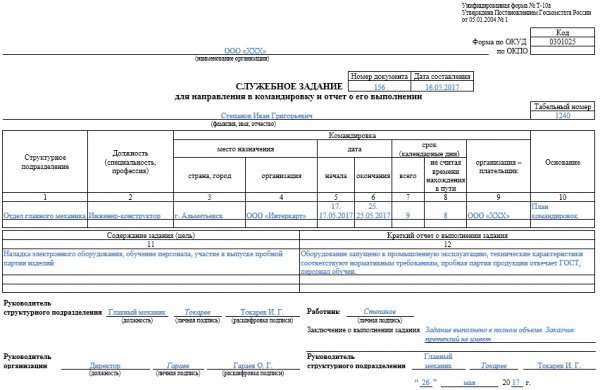

Служебное задание оформляется, если это необходимо. В задании прописывается, что конкретно нужно сделать (изучить станок, обучить персонал) и содержание отчёта. С заданием сотрудник также знакомится под подпись.

В служебном задании прописывается, кто направляется, куда направляется, на какой срок и с какой целью

Выдача денежных средств

Отправляемому сотруднику компенсируется поездка в пункт назначения, наём жилья и проживание на весь срок.

Расходы на проживание во время командировки называются суточными. Их величина зависит от длительности поездки и фактических трат. НК РФ определяет предельный размер суточных для командировок по России в 700 рублей, за рубеж — 2500 рублей. Расчёт суточных может сделать бухгалтер или командируемый сотрудник. Смету подписывает главный бухгалтер и руководитель, после чего работнику выплачивается аванс.

Оплачиваются траты на поездку к месту командирования, на перемещение между населёнными пунктами, если это является целью поездки, на выписку проездных документов. И также оплачиваются траты на жильё, если бесплатно оно не предоставляется. Компенсируется оплата жилья и в случае вынужденной задержки в пути.

Если командировка однодневная, то жильё не требуется и деньги на это не выделяются, а вот если пришлось задержаться по уважительным причинам, тогда эти затраты компенсируются.

Возможны и другие траты, например, на услуги связи, получение заграничного паспорта и визы. Подтверждаются траты документально — билетами, квитанциями об оплате.

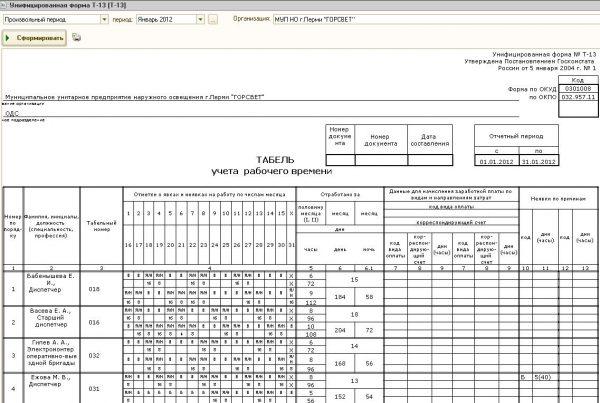

Учёт рабочего времени командируемого

Рабочее время сотрудника учитывается в табеле по форме Т-13: отработанные часы в дни командировки не проставляются, а отмечается код К. Заполняется форма на основании приказа о командировании работника.

Табель учёта рабочего времени отражает трудозатраты командируемых работников

Авансовый отчёт как окончание командировки

После возвращения (в ближайшие три дня) сотрудник сдаёт в бухгалтерию авансовый отчёт о расходах. Можно использовать форму АО-1, если только речь идёт не о государственном учреждении. К отчёту прикладываются:

- проездные билеты;

- квитанции об оплате услуг по найму жилья;

- кассовые чеки и прочее.

Если жильё принимающая сторона не предоставляла и работник сам решал этот вопрос, то в качестве подтверждения затрат может быть приложен также договор аренды жилья и расписки о получении платы за проживание.

Возврат неиспользованных средств в кассу или компенсация перерасхода

По авансовому отчёту станет ясно, требуется работнику доплатить невыплаченную в виде аванса и истраченную сумму или работник должен вернуть неизрасходованный аванс. Если выданная сумма не полностью потрачена, то в течение определённого времени работник возвращает деньги. Если через месяц после окончания этого срока сумма не будет возвращена, то руководитель имеет право высчитать её из зарплаты работника.

с какого километража считается командировка

— Поступают противоречивые сведения, — сказал он. — Хоть никакого подтверждения о появлении Бельцова мы так и получили, но неизвестные лица неоднократно пытаются реанимировать бельцовский канал экстренной связи. По инструкции в такой ситуации мы не имеем права рисковать агентами, поэтому можешь считать себя отозванным. Чего молчишь?

Картазаев молчал больше из чувства протеста. Ему не нравилось, что его могут отозвать, когда в городе назревают интересные события, он это чувствовал.

Какова дальность расстояния, которая признается командировкой?

Я работаю водителем школьного автобуса. Пять дней в неделю привожу детей из сельской местности в город (расстояние от города 25 км). Дожидаюсь окончания занятий в школе, отвожу их обратно.

Один – два раза в неделю нахожусь в 125 км от города (от рабочего места) – выезд на спортивные соревнования.

Работодатель отказывается оплачивать командировочные в этом случае! Могу ли я требовать оплату командировки? Какие документы необходимы для этого?

1.

Командировки – разбираем неоднозначные ситуации

Мы уже рассмотрели с вами основные вопросы, касающиеся: командировочные расходы: гарантии и компенсации которые должен представить работодатель командированному сотруднику, порядок документального оформления командировок.

также затронули тему возможности принятия к налоговому учету тех или иных расходов связанных с. Тема эта неисчерпаема, также как и ситуации, с которыми многие из нас сталкиваются в ходе работы.

Рекомендуем прочесть: сколько длится ввк

Командировочные: оплата труда во время командировки в 2015-2019

Т.к. отменили служебное задание и командировочное удостоверение, задание которое должен выполнить работник в коммандировке нужно прописывать непосредственно в приказе о направлении работника в.

C 8 августа подтвердить срок командировки можно не только проездным документом, но и чеком гостиницы или служебной запиской от принимающей стороны. Также, вести журнал учета выбывших и прибывших работников с 8 августа больше не нужно.

На какие расстояния оплачивается служебная командировка?

Что такое? Согласно ст. 166 Трудового Кодекса России является поездка работника по распоряжению руководства предприятия для выполнения определенного задания вне места его постоянной работы. Что касается определяющих сроков командировки, то такой регламентирующей информации в Трудовом Кодексе не содержится. В данной ситуации следует руководствоваться Положением Правительства РФ.

От скольких километров пройденного пути считается командировка

1 ответ. Москва Просмотрен 97 раз. Задан 2012-07-03 07:44:45 +0400 в тематике «Трудовое право» 3 месяца пройденного испытательного срока при которых оплачивались в пф, трудовой договор входит в годовой стаж ? — 3 месяца пройденного испытательного срока при которых оплачивались в пф, трудовой договор входит в годовой стаж. далее

1 ответ. Москва Просмотрен 102 раза. Задан 2011-10-19 08:12:11 +0400 в тематике «Трудовое право» До скольких лет человек по закону считается молодым? — До скольких лет человек по закону считается молодым.

Популярные статьи

Первое правило, которое следует запомнить: днями командировки считаются не только каждые полные сутки, проведенные сотрудником в пути и непосредственно на месте, куда он откомандирован, но и дни отъезда и приезда. Даже если работник, как видно из билета, отбыл в командировку в 23:59, формально он считается проведшим в все сутки дня отправления его поезда или другого транспорта.

С какого момента начинается командировка

Следует ли при определении даты начала командировки учитывать время проезда до вокзала, находящегося в черте города, если работник вынужден отправляться на вокзал не из дома, а с рабочего места, а также при возвращении из.

Пример. Время отправления поезда 11 января – 00:03. Время проезда от места работы до вокзала – 30 минут. Какой день считать началом командировки?

В соответствии с подп.

Служебная командировка

Водители нашей организации каждую неделю совершают поезди в интересах организации на расстояние до 220 километров в одну сторону. Есть ли необходимость оформлять служебную командировку, при условии что водители в тот же день возвращаются домой? В настоящее время мы оформляем водителям служебные командировки на 2 дня и еще оплачиваем суточные что бы компенсировать сверхурочную работу.

Служебные поездки сотрудников, работа которых о имеет разъездной характер или постоянно существляется в пути или, в соответствии со статьей 166 ТК РФ не признаются служебными командировками Та как работа водителейпостоянно осуществляется в пути, то их служебные поездки не являются служебными командировками.

Размер суточных при командировке

Суточные выдаются в составе аванса на командировку с учетом планируемого срока поездки (статья 168 ТК.)

А если выплатить суточные не в составе аванса на командировку? Например, когда сотрудник вернется, выдать ему деньги с учетом фактического срока поездки. В таком случае придется дополнительно рассчитать и выплатить компенсацию за задержку выплаты суточных – по аналогии с компенсацией за задержку зарплаты. Так считают судьи (апелляционное определение Верховного суда Республики Татарстан от 13.07.2015 № 33-10274/2015, кассационное определение Омского областного суда от 25.01.2012 № 33-413/2012).

Выплата суточных, так же как и возмещение командировочных расходов, может осуществляться организацией как в наличной, так и в безналичной формах. В случае выдачи наличных денег из кассы предприятия, сотрудник, направляющийся в командировку, как подотчетное лицо, обязан составить письменное заявление в произвольной форме на выдачу подотчетных сумм. Данное заявление должно содержать собственноручную надпись руководителя компании о сумме наличных денег и о сроке, на который они выдаются. В заявлении так же должна быть дата и подпись руководителем компании.

В настоящее время компании все чаще используют безналичные средства для расчетов с подотчетными лицами. А при нахождении сотрудников в командировка, безналичные расчеты становятся особенно актуальны. Однако, при перечислении подотчетных сумм на «зарплатные» пластиковые карты сотрудников могут возникнуть определенные налоговые риски. Они связаны с переквалификацией денежных средств, перечисленных как подотчетные в заработную плату. Налоговые органы при проведении проверки на такие суммы могут доначислить страховые взносы, НДФЛ, пени и штрафы.

Чтобы не вступать в конфликты с налоговыми органами и минимизировать налоговые риски, организации могут обезопасить себя следующим образом:

- Отразить в учетной политике для целей бухгалтерского и налогового учета организаций возможность перечисления безналичных денежных средств на выдачу подотчетных сумм с использованием любых реквизитов сотрудников.

- Четко указывать назначение платежа именно как «перечисление подотчетных средств» и настаивать на своей позиции, в случае, если обслуживающий банк попытается изменить назначение платежа.

- Своевременно и в полном объеме вести учет авансовых отчетов и приложенных к нему подтверждающих документов.

При направлении работника в командировку на территории двух или более иностранных государств суточные за день пересечения границы между государствами выплачиваются в иностранной валюте по нормам, установленным для государства, в которое направляется работник ( №749).

Если сотрудник заболел во время своего пребывания в служебной командировке, то ему:

- возмещаются расходы по найму жилого помещения (кроме случаев, когда командированный работник находится на стационарном лечении),

- выплачиваются суточные в течение всего времени, пока он не имеет возможности по состоянию здоровья приступить к выполнению возложенного на него служебного поручения или вернуться к месту постоянного жительства.

За период временной нетрудоспособности сотруднику выплачивается пособие по временной нетрудоспособности в соответствии с законодательством РФ. При этом временная нетрудоспособность должна быть подтверждена документально в установленном порядке (п.25 Постановления №749).

Бухгалтерская справка, Расчет суточных

Понадобится, чтобы обосновать размер выплаченных суточных, например, в случае налоговой проверки.

Суточные сотрудникам выплачиваются:

- за каждый день пребывания в командировке, включая выходные и праздничные дни;

- за все дни нахождения в пути (включая день отъезда и приезда), в том числе за время вынужденной задержки.

Примечание: Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749

Размер суточных для командированных сотрудников, согласно статье 168 Трудового кодекса РФ, можно установить коллективным (трудовым) договором или приказом руководителя. Этот размер определяют:

- в коммерческих организациях – самостоятельно;

- в организациях госсектора – соответствующими нормативно-правовыми актами.

Находится в командировке или командировки

Подписывает приказ руководитель организации или лицо, уполномоченное отправлять в командировки. Если отправляется работник на своем личном или другом определенном транспорте, это следует отразить в приказе. После подписания и издания приказа командируемого необходимо ознакомить с ним под расписку.

Приказ о направлении в командировку подписывается уполномоченным отправлять в командировки Служебное задание оформляется, если это необходимо. Видео: нюансы учета командировочных расходов Возврат неиспользованных средств в кассу или компенсация перерасхода По авансовому отчету станет ясно, требуется работнику доплатить невыплаченную в виде аванса и истраченную сумму или работник должен вернуть неизрасходованный аванс. Если выданная сумма не полностью потрачена, то в течение определенного времени работник возвращает деньги. Этот момент обычно фиксируется в приказе. Так как проезд выполнен на личном транспорте, то для компенсации расходов на ГСМ и ремонт после возвращения необходимо сдать в бухгалтерскую службу служебную записку.

В ней сотрудник указывает период пребывания в пункте назначения, сюда прикладываются путевой или маршрутный лист, счета, квитанции, кассовые чеки и прочие документы, подтверждающие маршрут. Если обязанности работника осуществляются в разъездах, то командировкой они не считаются. И также не является служебной командировкой поездка к месту работы вахтовым методом. А вот направление сотрудника выполнить свои обязанности в филиал компании или подразделение в другом городе будет служебной командировкой.

И для работающих дистанционно вне рабочего места работодателя сотрудников (Письмо Минтруда России от 09. 06. 2017 № 14–2/ООГ-4733), а также надомников, выполняющих свою работу на дому, поездка в головной офис является служебной командировкой.

- женщины, имеющие деток, возрастом до трех лет;

- одинокие мать или отец, воспитывающие ребенка до 5 лет без участия второго супруга, или ребенка, признанного инвалидом;

- сотрудники, ухаживающие за близким родственником, в соответствии с медицинским заключением;

- аналогичными правами пользуются опекуны, попечители, усыновители;

- инвалиды, имеющие частичную утрату трудоспособности и способные работать в определенных условиях.

Если жилье принимающая сторона не предоставляла и работник сам решал этот вопрос, то в качестве подтверждения затрат может быть приложен также договор аренды жилья и расписки о получении платы за проживание. Работники, выполняющие свои обязанности в пути или имея разъезжая по различным объектам, заработную плату получают в зависимости от действующей в организации системы оплаты. 6. В командировку только с их согласия, могут быть направлены следующие категории работников:

Какие отчетные документы командировочных должен предоставить работник

В предоставленных сотрудникам бухгалтерии документах должны содержаться следующие сведения:

- Суммы затрат на проживание (в гостинице, квартире, общежитии и др.);

- Расходы на питание;

- Издержки от пользования общественным транспортом;

- Траты на телефонную и почтовую связь;

- Стоимость топлива и ГСМ, если поездка совершалась работником на личном или служебном автомобиле.

Разумеется, по возвращению из командировки, сотруднику необходимо сделать отчетные документы для командировочных о результатах поездки. Они послужат основанием для расчета и возмещения ему понесенных затрат работниками бухгалтерии.

Помимо этих документов, сотрудник компании может предоставить в бухгалтерию еще и другие отчетные документы, например:

- Акты о получении различных услуг, которые одобряются бухгалтерией только тогда, когда используемые услуги заранее согласованы с руководителем;

- Договоры об аренде жилья, заключаемые в случаях, когда командированному работнику приходится снимать комнату (квартиру) взамен проживания в гостинице.

Указанные документы обязаны содержать детальные сведения с конкретными суммами расходов. В противном случае бухгалтерия не имеет права компенсировать сотруднику организации подобные расходы ввиду отсутствия размера суммы потраченных денег.

Следует помнить, что отчетные документы для командировочных сдаются в строго определенные сроки, утвержденные положениями КЗоТа. Любая организация вправе откорректировать общепринятый временной период внутренними нормативными актами.

Лучше всего урегулировать данный вопрос сразу же после выхода на работу по возвращению из командировки.

Возникают ситуации, когда сотрудников компании направляют в служебные поездки для участия в конференциях по обмену знаниями и опытом или на повышение квалификации. Вернувшийся работник обязан дополнительно предоставить бухгалтеру и кадровику такие документы:

- Сертификат, выданный ему как участнику обучающего мероприятия;

- Свидетельство (удостоверение, диплом) о повышении квалификации;

- Организационные документы об обучении, включающие план и график мероприятий, на которые приглашен сотрудник;

- Персональный отчет работника о полученном опыте (знаниях).

Обычно, подобная документация сдается сотрудником не позднее семи дней со времени приезда из служебной командировки

Поскольку все организации должны неукоснительно учитывать все командировочные расходы, отчетные документы или отчет сотрудника о командировке является обязательным. Только они служат основанием для компенсации компанией средств, затраченных во время поездки. Все расходы сотрудников учитываются в ежемесячном налоговом отчете, и малейшее несовпадение фактических и документально подтвержденных затрат грозит внушительными штрафами.

Бывают ситуации, когда командировочная документация теряется или случайно повреждается по вине самого работника предприятия или по неосторожности лиц, услугами которых он пользовался во время поездки. В любом случае, оперативно восстановить данные бумаги чаще всего проблематично, особенно человеку, пребывающему в незнакомом городе

Для урегулирования подобных вопросов существуют специальные службы. К сожалению, они работают только в некоторых крупных населенных пунктах России. Оказавшись в такой щекотливой ситуации, сложно уложиться в отчетные сроки, установленные отечественным законодательством или локальной правовой базой компании.

Нужно помнить и то, что любые документы на оплату заполняются с указанием реквизитов компании работодателя.

Правильно составляя отчетные документы для командировочных и придерживаясь порядка их подачи, можно не беспокоиться о получении компенсации за все служебные расходы на поездку. Что касается обратной ситуации с утратой (порчей) отчетных документов, в этом случае можно ожидать лишь частичного возмещения затрат, даже при положительном исходе. Поэтому очень серьезно отнеситесь к любым документам, которые сопровождают вас в командировках.

Основной список документов

Полный расширенный в 2017-2018 годах пакет документов включает в себя:

Командировочный приказ (вид поручения руководства), который оформляется предварительно по типовой форме. Бланк должен быть заполнен в формате № Т-9 или № Т-9а в случае с несколькими командированными;

- Авансовый отчет. При его отсутствии используется отчет о потраченных средствах, составленный командированным лицом;

- Табель рабочего времени за календарный месяц или другой промежуток времени на усмотрение бухгалтерии, в котором отмечены дни, проведенные в поездке;

- Служебную записку (необходима в случае поездки на своем автомобиле или другом виде транспорта). Пример для скачивания;

- Командировочное удостоверение. В настоящее время оформление этого документа не является обязательным. Выдают его в случае, например, если предприятие во внутреннем регламенте предусматривает его обязательность;

- Служебное задание в формате № Т-10а. Еще один из документов, который не является необходимым всегда. Если по каким-то причинам задание было сформировано, то заполнять отчет по нему командированный гражданин должен уже после возвращения.

Что значит служебная командировка

Работодатель даёт задание направить сотрудника выполнить поручение в каком-либо отличном от рабочего месте в течение некоторого срока, а работник отправляется выполнять поручение — это точное описание служебной командировки. То есть такая служебная поездка подразумевает, что сотрудник в течение заданного срока будет выполнять какое-то вполне определённое задание вне своего рабочего места. Рабочим местом при этом считается то подразделение (филиал, офис), где сотрудник компании ежедневно выполняет свои должностные обязанности.

Если обязанности работника осуществляются в разъездах, то командировкой они не считаются. И также не является служебной командировкой поездка к месту работы вахтовым методом. А вот направление сотрудника выполнить свои обязанности в филиал компании или подразделение в другом городе будет служебной командировкой. И для работающих дистанционно вне рабочего места работодателя сотрудников (Письмо Минтруда России от 09.06.2017 № 14–2/ООГ-4733), а также надомников, выполняющих свою работу на дому, поездка в головной офис является служебной командировкой.

Отправка сотрудника на учёбу от предприятия также является командировкой.

Важно, чтобы работодатель письменно распорядился об отправке сотрудника в командировку. Для этого обычно издаётся приказ или распоряжение

Не менее важно, чтобы отношения работника и компании были официально оформлены, то есть сотрудник был именно трудоустроен, а не трудился в рамках, например, договора подряда. Как долго работник будет пребывать в командировке, и что именно он там будет делать — зависит от содержания задания на поездку.

Служебная командировка отличается от служебной поездки своими целями. Командировка предполагает решение сотрудником рабочих вопросов в месте, отличном от постоянного места работы. Например, требуется заключить договор с организацией, которая находится в другом городе. Или работник направляется для выполнения ремонтных работ оборудования заказчика или консалтинговых услуг сторонней компании. И если сотрудник направляется в филиал организации для выполнения своих должностных обязанностей — это тоже служебная командировка.

Служебная поездка же предусматривает выполнение должностных обязанностей сотрудником в процессе разъездов. Например, сопровождение груза в пути следования, выполнение рейса на маршрутном автобусе — это служебные поездки.

Для штатного водителя поездка в другой город будет считаться служебной поездкой, а для пассажира — командировкой