Формы страхования: какие виды страховых отношений бывают

Содержание:

- Личный кабинет страхования

- Расчет страховых взносов ИП за себя

- Обязательное пенсионное страхование

- Виды

- Какие бывают виды страхования на производстве

- Обязательное страхование от несчастных случаев

- Зачем нужен страховой полис?

- Принципы страхования

- Определение

- Что от чего страхует

- Администрирование страховых взносов

Личный кабинет страхования

Доступ в личный кабинет страхования получает каждое застрахованное лицо. Как правило, сервис предоставляет сайт компании, которая продала полис человеку или организации. Благодаря личному кабинету физическое лицо или представитель конкретной компании получает дополнительные возможности:

- Доступ к подробной информации о договоре и дополнительным предложениям.

- Оплата взноса по действующему соглашению в режиме онлайн.

- Возможность отслеживать историю платежей по договору, управление контактной информаций, получение важных уведомлений.

Первому входу в личный кабинет страхования всегда предшествует непродолжительная процедура регистрации.

Расчет страховых взносов ИП за себя

Индивидуальный предприниматель обязан вносить страховые взносы за себя всё то время, пока он имеет статус субъекта предпринимательской деятельности, за исключением льготных периодов по их неуплате.

Статья 430 НК РФ дает возможность индивидуальным предпринимателям не уплачивать страховые взносы на обязательное пенсионное и медицинское страхование, если они временно не ведут деятельность в случаях:

- прохождения военной службы по призыву, ухода за ребенком до полутора лет, ребенком-инвалидом, инвалидом 1-ой группы, пожилыми людьми старше 80 лет;

- проживания с супругом — военнослужащим по контракту при неимении возможности трудоустройства в общей сложности до пяти лет;

- проживания за границей с супругом, направленным в диппредставительства и консульства РФ, (тоже не более пяти лет).

Отсутствие деятельности в такие периоды надо подтверждать документально, а о приостановлении уплаты взносов надо заявить в свою ИФНС.

Если же ИП имеет право на льготу, но продолжает получать доход от предпринимательской деятельности, то должен уплачивать страховые взносы на общих основаниях.

А теперь самое главное — о каких же суммах обязательных взносов ИП идет речь? За себя в 2020 году индивидуальный предприниматель должен перечислять платежи только на обязательное пенсионное и медицинское страхование. Перечисление взносов за социальное страхование для получения больничного и декретных выплат ИП производит в добровольном порядке.

Страховые взносы ИП в 2020 году больше не зависят от размера МРОТ (минимального размера оплаты труда), а представляют собой фиксированные суммы, утвержденные Правительством:

- Взносы на обязательное медицинское страхование (ОМС) — 8 426 рублей в год.

- Взносы на обязательное пенсионное страхование (ОПС) частично дифференцированы и состоят из фиксированной суммы в 32 448 рублей и дополнительного взноса.

- Дополнительный взнос уплачивается, если доходы ИП больше 300 тыс. рублей в год. Рассчитывается он как 1% от суммы доходов, превышающих этот лимит.

Калькулятор страховых взносов за 2020 год:

Выплата складывается из:

|

Назначение платежа |

Сумма |

Дата уплаты |

|---|---|---|

| Фиксированные взносы на обязательное пенсионное страхование | — р. | Уплатить до 31 декабря 2020 года |

| Дополнительные взносы на обязательное пенсионное страхование | — р. | Уплатить до 1 июля 2021 года |

| Фиксированные взносы на обязательное медицинское страхование | — р. | Уплатить до 31 декабря 2020 года |

✐ Пример ▼

Предположим, что предприниматель получил в 2020 году доходов на сумму 1 200 000 рублей. Рассчитаем сумму страховых взносов ИП к уплате:

- взносы на пенсионное страхование будут рассчитываться таким образом: 32 448 + ((1 200 000 – 300 000) * 1%) = 41 448 руб.

- взносы на медицинское страхование останутся на одном уровне и составят 8 426 рублей при любом уровне доходов.

Итого: общая сумма страховых взносов за себя в этом примере равна 49 874 рубля.

Введено также и верхнее ограничение размера взносов на ОПС – в 2020 году эта сумма не может превышать цифру в 259 584 рубля.

В приведенных выше формулах был показан расчет стоимости полного страхового года, если же предприниматель был зарегистрирован не сначала года или прекратил деятельность до его окончания, то все рассчитанные суммы пропорционально уменьшаются. В этих случаях надо учитывать только полные месяцы и календарные дни (при неполном месяце), в которых человек имел статус предпринимателя.

Подведем итоги:

- В 2020 году взносы ИП за себя при годовом доходе, не превышающем 300 тыс. рублей, в том числе при отсутствии деятельности или прибыли от нее, составят 40 874 рублей, из расчета: 32 448 рублей взносов на ОПС плюс 8 426 рублей взносов на ОМС.

- Если величина доходов превышает 300 тыс. руб., то сумма к уплате составит 40 874 рублей плюс 1% от доходов, превышающих 300 тыс. рублей.

Обязательное пенсионное страхование

В России действует федеральный закон «О государственных пенсиях». Поэтому система обязательного пенсионного страхования в стране функционирует на основании прописанных в документе норм и правил. Существует также ряд других нормативно-правовых актов вспомогательного характера, которые дополняют или разъясняют отдельные нормы федерального закона.

Основные положения системы ОМС распространяются на каждого гражданина России. Право получать пенсию есть также у граждан бывших республик СССР, проживающих на территории РФ, а также иностранцев и лиц, не имеющих гражданства. Размер пенсии определяется характером утраты трудоспособности, размером заработной платы и длительностью трудового стажа.

Виды

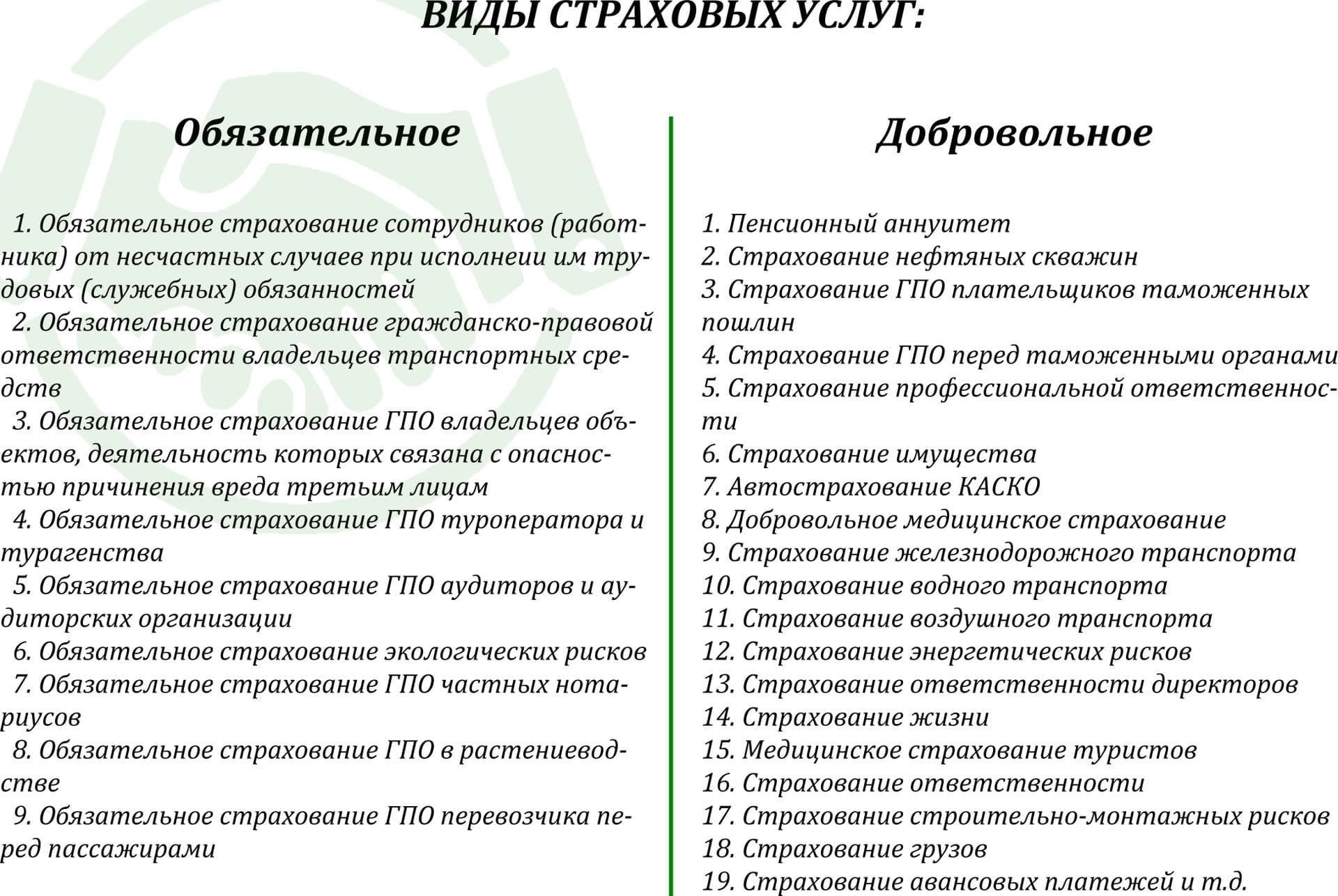

Рассмотрим основные виды страхования в России.

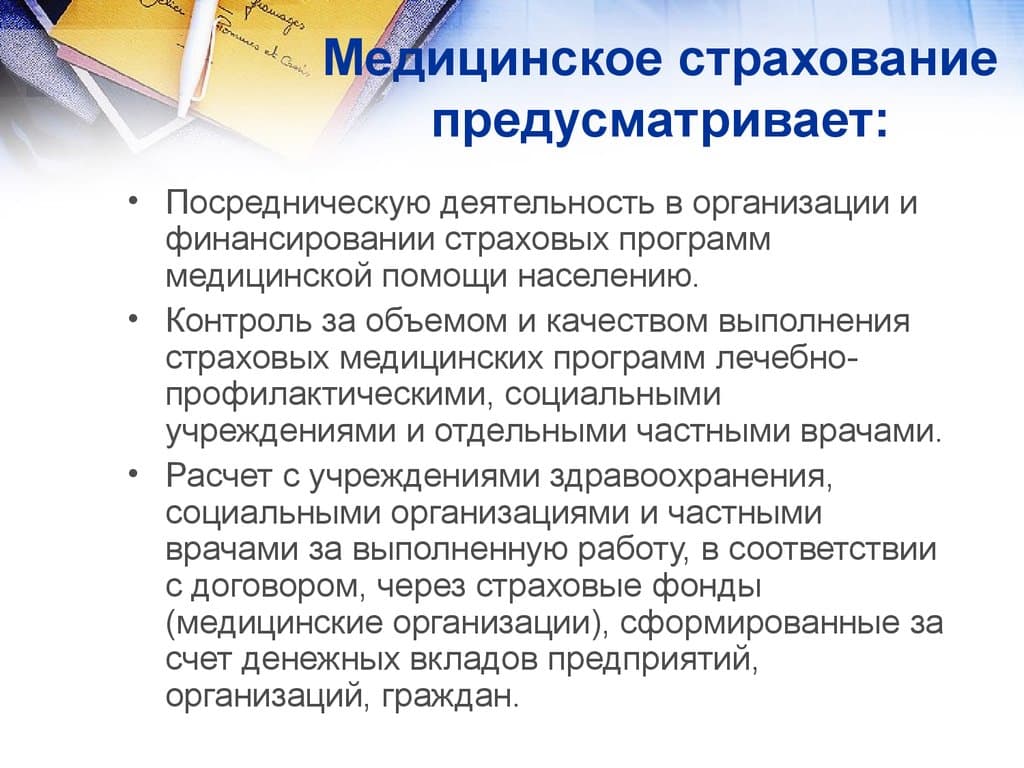

Медицинское

Медицинское страхование – разновидность личного медицинского обеспечения, предполагающая обслуживание в профильном учреждении за счет средств фондов, покупку лекарств, реабилитационного оборудования (или возмещение расходов за них).

Добровольная страховка – залог получения своевременной квалифицированной помощи в любых клиниках без очередей и в нужное вам время. Программы ОМС не предоставляют столь широких возможностей, как программы ДМС, но вторые являются платными. Условия конкретного полиса ДМС разрабатываются индивидуально с учетом запросов клиента СК.

Намного выгоднее оформлять корпоративные договора ДМС – при личном обращении физлица за таким полисом стоимость страховки будет выше минимум на 20%. Снизить стоимость страховки можно за счет франшиз на докторов, сублимитов на медикаменты, исключение клиник брендовой категории, частных стационаров и стоматологических услуг.

Пенсионное

Пенсионное страхование направлено на формирование источника для пенсионного финансирования человека в будущем. Различаются обязательное и добровольное пенсионное страхование. На данный момент все россияне являются застрахованными в Пенсионном Фонде лицами – у них там есть свой счет, на который каждый месяц работодатель переводит взносы. Из этих взносов и будет состоять будущая трудовая пенсия.

Добровольное страхование осуществляется по тем же принципам, что и обязательное. Главное различие между программами состоит в том, что дополнительное является «плюсом» к обязательному. Страховщиками в системе добровольных пенсионных страховок являются негосударственные фонды и СК. Государство в данных программах участия не принимает.

Ответственности

- имущественный ущерб – компенсируются расходы на ремонт, потерянную прибыль и так далее;

- личный ущерб – расходы на реабилитацию, лечение, другие мероприятия по восстановлению здоровья;

- претензии косвенно пострадавших лиц – если погиб кормилец, нужно покрыть расходы на погребение, пр.;

- моральный ущерб – компенсируются моральные страдания, перенесенные в результате определенных происшествий.

Общие положения страхования ответственности управляющей компании ЖКХ можно узнать тут.

Наиболее популярным является страхование гражданской ответственности владельца транспортного средства. Другие варианты – профессиональной ответственности, ответственности товаропроизводителя, предприятий, являющихся источником повышенной опасности, строительной организации, владельца танкера, воздушного судна, морского судна, перевозчика, индивидуальная гражданская ответственность физического лица.

Автострахование

Сумма регулярных платежей зависит от типа полиса, но она в любом случае будет меньше вероятных расходов на полное восстановление транспортного средства после серьезной аварии.Транзитная страховка ОСАГО

Основные покрываемые риски:

- КАСКО – повреждения и угон.

- Ущерб – различные повреждения.

- Допоборудование – страховка на магнитолы, акустику, диски, пр.

- Гражданская ответственность водителя – покрытие убытков пострадавших третьих лиц, если вы являетесь виновником аварии.

- Несчастный случай – страховка водителя и пассажиров на случай их смерти либо получения тяжелых увечий.

Другие виды

Физические и юридические лица могут заключать договора страхования на объекты имущественного интереса (любые), интеллектуальную нематериальную собственность. Другие популярные направления страхования:

- Жилищное – защищает от потерь, связанных с повреждением квартиры, дома, коммерческого помещения в результате стихийных бедствий. Сюда же относится страхование титула (защищает от рисков потери права собственности).

- Перерыва в предпринимательстве – в данном случае возмещаются убытки, которые бизнесмен понес в результате вынужденного простоя (перечень ситуаций, в которых предусмотрена компенсация, также прописывается в договоре).

- Строительно-монтажных рисков – касается главным образом оборудования и инструмента.

- От несчастного случая – возмещается ущерб, вызванный смертью или потерей здоровья застрахованным лицом. Осуществляется в индивидуальной и групповой формах.

- Главная цель страхования – защита страхователя от материальных и нематериальных рисков.

- Формы реализации программ – добровольная и обязательная.

- В некоторых случаях (медицинские, пенсионные программы) обязательное страхование не исключает добровольное – напротив, данные направления дополняют друг друга.

Основные положения страхование ответственности туроператоров рассмотрены в данном материале.

Какие бывают виды страхования на производстве

Каждый процесс производства в определенной степени сложен и опасен. Использование технического оборудования всегда связано с вероятным риском травмирования обслуживающего его персонала. Вот почему страхование на производстве так необходимо.

Наиболее распространенные виды чрезвычайных ситуаций:

- обрушение производственного помещения;

- техническая неисправность;

- стихийное бедствие, вызванное природными причинами;

- устаревший технологический процесс;

- нарушение правил безопасности, отсутствие средств индивидуальной защиты и пр.

Если сотрудник попадет в одну из указанных выше ситуаций, он может утратить свою трудоспособность или даже получить несовместимую с жизнью травму. Страхование работников от несчастных случаев на производстве и профессиональных заболеваний обеспечивает социальную защиту граждан, стабильно или временно потерявших работоспособность в результате наступления описанных выше обстоятельств. Если из-за чрезвычайной ситуации сотрудник погибнет, то благодаря любому виду страхования его иждивенцы и другие лица, обладающие правом получить финансовую помощь при потере кормильца, получат материальную поддержку.

В Федеральном Законе №125 говорится об обязательном виде страхования. Но там также упоминается возможность руководителя защититься. Ведь если его сотрудник получит травму (даже приведшую к кратковременной нетрудоспособности), для собственника предприятия это будет очень неприятно и невыгодно. Основные виды страхования:

- Обязательное (социальное) – распространяется на всех лиц, имеющих постоянное место работы (вне зависимости от формы собственности компании-работодателя на время оформления).

- Добровольное (дополнительное) – этот вид услуги предоставляется по желанию клиента.

Первый вариант позволяет сотруднику получить гарантию на получение денежных выплат, если он утратит трудоспособность либо на материальное обеспечение его семьи (иждивенцев), если он погибнет из-за аварии на производстве. Оформляя в свой штат сотрудника, руководитель предприятия берет на себя обязанность ежемесячно отчислять за него страховые взносы.

Когда наступает страховой случай (техническая поломка, авария или иное чрезвычайное происшествие), приводящий к профессиональному заболеванию или травмированию трудящегося, тот получает денежное пособие. А если же он погибнет, то право обратиться за финансовыми выплатами переходит к его родственникам. Только для этого им нужно будет предоставить страховой компании определенный пакет документов.

Добровольный вид страхования – это дополнительная мера, которая иногда применяется работодателями (к примеру, для повышения престижа фирмы или проявления заботы о своем персонале). При этом у работника появляется возможность получить более крупную компенсацию, потому что рамки страховых случаев здесь существенно расширяются.

Обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний защищает интересы трудящихся при:

- смертельном исходе;

- ухудшении здоровья;

- невозможности трудиться.

Оно предназначено для лиц:

- осужденных и выполняющих работы;

- получивших ущерб здоровью или травму;

- работающих по трудовому соглашению.

Согласно законодательству РФ, страхователями считаются:

- Российские и зарубежные организации, действующие в России.

- Индивидуальные предприниматели, заключающие договоры и соглашения со своими работниками.

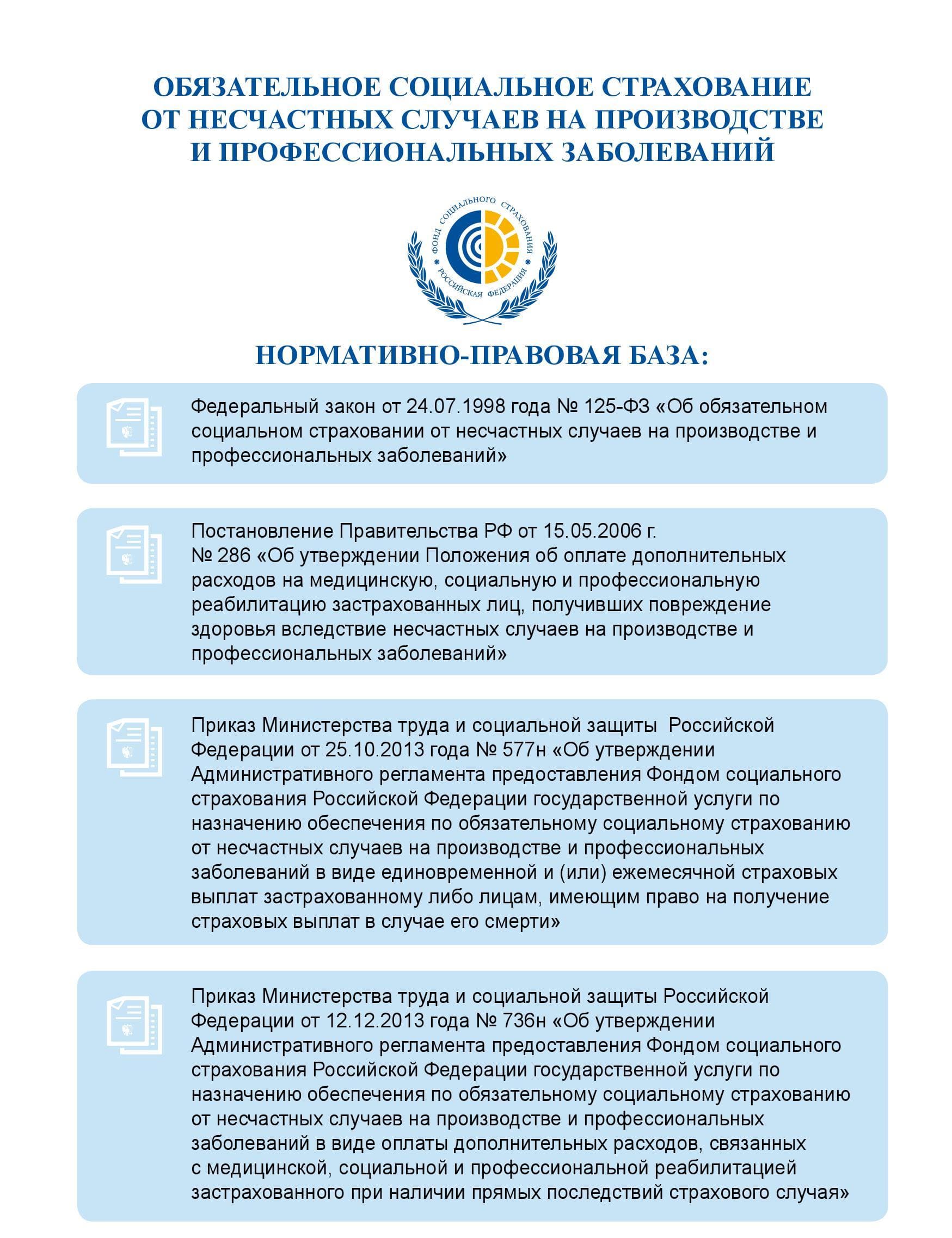

Обязательное страхование от несчастных случаев

С целью обеспечения максимальной защиты работающих, финансовой заинтересованности руководства субъектов хозяйствования в снижении уровня профессионального риска и обеспечения материальной помощи пострадавшим от производственных инцидентов в России создан специальный фонд соцстраха. Регулирующий закон о страховании работников от несчастных случаев, связанных с исполнением непосредственных должностных обязанностей №125-ФЗ от 24.07.1998 года, вступил в действие с начала 2000 года.

Механизм взаимодействия

В зависимости от вероятностного фактора возникновения страхового несчастного случая предусмотрены различные тарифы по оценке степени риска от 0,2 % до 8,5 %.

Обязательное социальное страхование от несчастных случаев, предоставляемое фондом, позволяет:

- финансировать стопроцентную оплату листка по потере трудоспособности за счёт средств фонда «транзитом» через организацию вне зависимости от трудового стажа пострадавшего при возникновении страхового несчастного случая на производстве;

- осуществлять реабилитацию и адаптацию пострадавшим путём оплаты лечения, предоставления путёвок в санаторно-курортные учреждения для восстановления, обеспечения изделиями медицинского ассортимента (инвалидными креслами, ходунками, костылями, специальными аппаратами при потере слуха и т.д.);

- участвовать и производить экспертизу при расследовании страхового случая на производстве представителю фонда во главе комиссии с составлением акта типовой формы Н-1;

- финансировать предупредительные меры по сокращению вероятности получения травм и увечий путём приобретения для наёмного персонала средств индивидуальной и коллективной защиты, проведения аттестаций рабочих мест и дополнительных услуг по приобретению путёвок для работников, трудящихся в условиях с повышенной вредностью при оценке сертифицированными комиссиями.

Объектом налогообложения в ФСС признаются начисленная заработная плата и приравненные выплаты в режиме «брутто», на которые начисляется установленный фондом процент страхового тарифа. Выплаты на страхование от несчастных случаев на производстве осуществляются субъектом хозяйствования одновременно с получением заработной платы наёмного персонала.

Предоставляемые скидки

Для роста личной заинтересованности собственника в снижении производственных рисков фондом предусмотрена система скидок к установленному тарифу на страхование травматизма и повышения уровня безопасности. Для получения скидки на следующий 2020 год предприятию за три предшествующих обращению года (заявление необходимо написать до 01.11.2019 года, следовательно, учёт показателей будет производиться за 2016-2018 годы) необходимо, чтобы ниже среднеотраслевых по основному виду деятельности оказались следующие показатели соотношений:

- расходов на выплату пособий по инцидентам и общей суммы взносов на страхование персонала от несчастных случаев;

- общего числа страховых случаев на производстве на тысячу штатных единиц;

- количества дней пребывания на больничном на один страховой несчастный случай за исключением инцидента с летальным исходом.

Постановлением фонда ФСС № 64 от 23.05.2019 года утверждены средние показатели в текущем году. Если у субъекта предпринимательства показатели выше среднеотраслевых величин, то на основании отчётности 4-ФСС фонд назначает надбавку и уведомляет организацию до 01.09.2019 года. За получением скидки, предоставляемой в максимальном размере до 40 % к действующему тарифу, необходимо обратиться с заявлением установленной формы, решение фонд озвучит до 01.12.2019 года.

При выявлении фондом недостоверной информации относительно взносов на обязательное социальное страхование работников, расходов по пособиям и искажённым результатам спецоценки условий труда предоставленная скидка отменяется с доначислением штрафных санкций.

На предоставление скидки на будущий 2020 год вправе претендовать субъекты хозяйствования:

- открывшиеся до 01.01.2016 года и непрерывно ведущие деятельность;

- не имеющие задолженности по платежам на страхование от НС на производстве;

- не допускавшие на протяжении 2018 года производственных инцидентов, закончившихся смертью сотрудника;

- проведшие спецоценку условий труда и необходимые медосмотры по состоянию на 01.01.2019 года.

Обязательное страхование работников от несчастных случаев производственного характера предусмотрено на законодательном уровне, возможность получения скидки до 40 % по отношению к тарифу – дополнительный «рычаг» для поднятия заинтересованности работодателей в максимальном снижении уровня рисков.

Зачем нужен страховой полис?

В силу Федерального закона №67-ФЗ от 14.06.2012 «Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном» страхование ответственности является обязательным для перевозчиков пассажиров любыми видами общественного транспорта (исключением являются перевозки на легковом такси и метрополитене), а именно:

-

автомобильными (автобусами);

-

троллейбусами;

-

трамваями;

-

железнодорожным транспортом;

-

водным: морским и речным транспортом;

-

авиационным (воздушным) транспортом.

Обязанность по страхованию ответственности за причинение вреда пассажирам при перевозке считается исполненной, если имущественные интересы перевозчика при осуществлении международных перевозок или владельца судна, зарегистрированного в Российском международном реестре судов, при осуществлении перевозок между морскими портами РФ (каботаж) и международных перевозок, застрахованы в соответствии с международными договорами РФ или в добровольном порядке (в том числе, в соответствии с договорами страхования, заключенными за пределами РФ) по страховым рискам и со страховыми суммами в размере не меньшем, чем предписано Законом №67-ФЗ).

За отсутствие договора страхования предполагается наложение штрафов и запретов для перевозчиков:

- для организаций — штраф от 500 тыс. рублей до 1 млн рублей;

- для должностных лиц – штраф от 40 до 50 тыс. рублей;

- полностью запрещается осуществление перевозок пассажиров без наличия договора страхования;

- перевозчик, не исполнивший свою обязанность по страхованию, несет ответственность за причиненный при перевозках вред на тех же условиях, на которых должно было быть выплачено страховое возмещение по Закону №67-ФЗ;

- кроме того, суммы, неосновательно сбереженные перевозчиком, из-за того, что он не выполнил возложенную на него обязанность по страхованию, взыскиваются по иску органа страхового надзора в доход Российской Федерации.

Принципы страхования

Для каждого вида защиты свойственны свои принципы функционирования. Рассмотрим подробнее добровольное и обязательное страхование.

Добровольного

Принципами добровольного страхования являются:

- Применение на добровольной основе. Компании не могут навязывать клиенту свои услуги.

- Требования страхователя являются определяющими – он сам решает, что и на какую сумму страховать. Страховщик обязан застраховать любой объект, если это не противоречит закону.

- Ограничение по срокам действия договора. Обычно такие договора заключатся на срок до одного года (кроме страхования жизни).

- Действие полиса возможно только после уплаты платежа по договору (или его части, если это предусмотрено бумагой).

- Выборочный охват желающих использовать услугу.

На видео: Добровольное страхование: правила страхования и последствия их нарушений.

Обязательного

Для обязательного страхования характерны следующие принципы:

- обязательность в соответствии с законом;

- полный охват населения;

- автоматическое применение (клиент может не подавать заявление на страхование, компании сами включают их в план);

- многие программы действуют без оплаты взносов;

- бессрочный срок действия отдельных программ;

- нормирование страхования, нормы определяются законодательно.

Определение

Система страхования предназначена для обеспечения финансовой поддержки клиента в случае возникновения события, прописанного в страховом документе. Вся процедура выглядит следующим образом. Лицо собирающееся застраховать свою жизнь, здоровье или имущество заключает с компанией страховщиком договор, где указаны события (страховые случаи), при наступлении которых клиент получает определённую сумму. Для этого он регулярно вносит на счёт компании необременительные платежи.

Если страховой случай в течение действия договора не наступил, то всё, что заплатил клиент, становится невозвратной собственностью компании. Не подлежат возмещению страховые случаи, произошедшие по вине страхователя или его умышленных действий. Некоторые вопросы, связанные с возмещением ущерба решаются только в судебном порядке.

Что от чего страхует

Личный вид страхования призван возместить убытки, которые возникли в связи со снижением здоровья, потерей трудоспособности, связанные с жизнью человека.

Наибольшее распространение получили следующие программы:

- Страхование жизни. В случае смерти застрахованного, компенсацию получат его родственники или другие лица, указанные в договоре.

- Медицинское страхование. Страховым случаем по данным программам является обращение к врачу. Позволяет клиенту компенсировать расходы на медицинские обследования и лечение.

- От несчастных случаев. Данный тип предполагает выплату в случае различных неблагоприятных происшествий. Часто им пользуются туристы, выезжающие за границу и спортсмены, а для участия в соревнованиях он требуется в обязательном порядке.

- Пенсионные и накопительные программы. Позволяют получить доход после определенного возраста.

Имущественные программы страхуют от причинения ущерба или утраты имущества. Чаще всего объектами договора выступают недвижимость, транспортные средства и ценности. Они могут защищаться на случай возникновения катастроф стихийного характера и действий других лиц.

Другими рисками по данному виду являются:

- аварии коммунальных систем;

- взрывы и пожары;

- угон и хищение.

В страховании гражданской ответственности страхуется возможность причинения вреда другим людям. Обычно оно используется там, где ошибки человека могут привести к существенному ущербу. Например, при вождении автомобиля. В этом случае применяется защита ответственности владельцев ТС.

ВАЖНО! Страхование ответственности предполагает компенсацию не только вреда, нанесенного имуществу, но и здоровью третьих лиц, а также компенсацию морального ущерба. Еще одним видом страхования, часто выделяемым в отдельную группу является страхование предпринимательских рисков, когда защищаются риски нарушения производственного процесса или риски, связанные с поведением контрагентов

Такие программы позволяют избежать крупных расходов в случае возникновения непредвиденных ситуаций, связанных с бизнесом

Еще одним видом страхования, часто выделяемым в отдельную группу является страхование предпринимательских рисков, когда защищаются риски нарушения производственного процесса или риски, связанные с поведением контрагентов. Такие программы позволяют избежать крупных расходов в случае возникновения непредвиденных ситуаций, связанных с бизнесом.

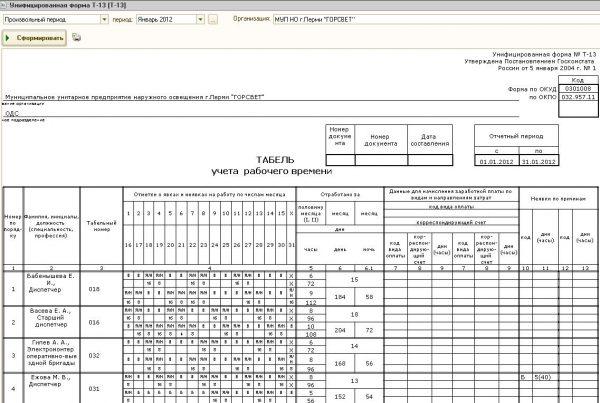

Администрирование страховых взносов

Начисление страховых взносов — расчёт сумм страховых взносов, которые нужно уплатить в фонды. Начислением страховых взносов занимается бухгалтерия предприятия (страхователя). Страховые взносы уплачиваются в фонды в день выдачи зарплаты, но не позднее 15 числа месяца следующего за расчётным.

Администрирование — это отслеживание правильности исчисления и своевременной уплаты страховых взносов в фонды, приём отчётности от предприятий (страхователей), учёт платежей, зачет или возврат излишне уплаченных страховых взносов, взыскание задолженности по платежам.

Администрированием занимаются два фонда:

- Фонд социального страхования (ФСС) — администрирует страховые взносы на

- обязательное страхование на случай временной нетрудоспособности или в связи с материнством

- обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний.

- Пенсионный фонд России (ПФР) — администрирует страховые взносы на

- обязательное пенсионное страхование

- обязательное медицинское страхование.

Карточка индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов открывается на расчётный период (календарный год) и заполняется на каждое физическое лицо — сотрудника организации.

C 1 января 2017 года администрированием страховых взносов по всем видам обязательного пенсионного, социального и медицинского страхования занимается Федеральная налоговая служба.